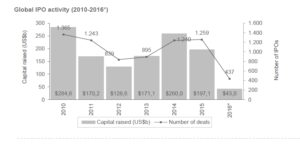

Die weltweite IPO-Aktivität ist im ersten Halbjahr laut einer aktuellen EY-Studie im Vergleich zum Vorjahreszeitraum deutlich zurückgegangen: So wurden in den vergangenen sechs Monaten etwa 437 Börsengänge mit einem Emissionsvolumen von rund 43 Mrd. USD verzeichnet – ein Rückgang von 38% (IPOs) bzw. 61% (Volumen) im Vergleich zum ersten Halbjahr 2015. Damit sei dies das schwächste Halbjahr seit der Finanzkrise 2009.

Nach einer schwachen IPO-Aktivität im ersten Quartal des Jahres stieg die Zahl der Börsenneuzugänge in Q2 jedoch spürbar an: So gab es in den letzten drei Monaten weltweit immerhin 246 Transaktionen (Q1: 167) – das Emissionsvolumen kletterte sogar um über 120% im Vergleich zum ersten Quartal nach oben.

Vor allem die EMEIA-Region (Europa, Mittlerer Osten, Indien und Afrika) erwies sich im zweiten Quartal als relativ stabil: Die Zahl der Börsengänge stieg um 21% auf 85 an – das Emissionsvolumen machte gar einen Sprung von 187% auf 13 Mrd. USD im Vergleich zum ersten Quartal 2016.

Rekord-IPO aus Europa

Nachdem es im ersten Quartal gerade einmal eine einzige Milliarden-Transaktion gegeben hatte, wurden im zweiten Quartal immerhin sechs Börsengänge mit einem Emissionsvolumen über einer Milliarde USD gezählt. Den größten Börsengang legte der dänischen Windparkbetreiber Dong Energy hin und erlöste damit rund 2,6 Mrd. USD. Der Börsengang des US-Investmentfonds MGM Growth Properties und das IPO des Lebensmittellieferanten US Foods Holding brachten je rund 1,2 Milliarden US-Dollar ein. Von den zehn größten Börsengängen weltweit fanden demnach sechs in Europa statt.

China und USA trifft es hart

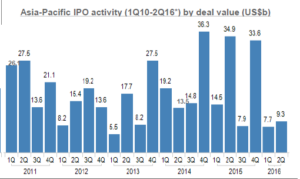

Obwohl die Asien-Pazifik-Region immer noch die stärkste IPO-Aktivität im globalen Vergleich aufweist, gingen auch hier die

Börsengänge zurück: So debütierten „nur“ 229 Unternehmen an den asiatisch-pazifischen Börsen, was einem Rückgang von 37% im Vergleich zum ersten Halbjahr 2015 entspreche. Besonders hart getroffen habe es China: Hier wagten im ersten Halbjahr rund 101 Emittenten den Gang auf Parkett – im Vergleichszeitraum 2015 waren es noch 236 IPOs. Das Emissionsvolumen sank gar um über 70% auf 10,5 Mrd. USD in der ersten Jahreshälfte.

Die Zahl der Börsengänge in den USA sank im zweiten Quartal im Vergleich zum Vorjahreszeitraum von 72 auf 37. Dabei erlösten die Neulinge an den US-Börsen nur noch 6,2 Mrd. USD – also weniger als die Hälfte wie im Vorjahresquartal (Q2/2015: 14,3 Mrd. USD).

„Obwohl die Volatilität im zweiten Quartal über weite Strecken relativ gering war, und obwohl reichlich Kapital vorhanden ist, das nach Anlagemöglichkeiten sucht, blieben viele Börsenkandidaten lieber in Deckung und warteten ab, als in diesen unsicheren Zeiten den Schritt aufs Parkett zu wagen“, erklärt Dr. Martin Steinbach, Leiter des Bereichs IPO and Listing Services bei EY, die aktuelle Entwicklung an den Kapitalmärkten.

Zurückhaltung in Deutschland

Auch hierzulande erwies sich die erste Jahreshälfte als eher schwächelnd: So wagten neben des Listings des Energieunternehmens Senvion bisher nur drei Unternehmen ein „echtes“ IPO – im Vorjahreszeitraum waren es immerhin fünf öffentliche Angebote. Zuletzt gingen das FinTech-Unternehmen MyBucks sowie das chinesische Spezialchemieunternehmen Decheng Technology an die Börse; das Biotechunternehmen Brain debütierte Anfang des Jahres an der Börse.

Laut Expertenmeinung von EY könnte das restliche Jahr aber an Dynamik gewinnen, sobald sich z.B. der erste Schock rund um das Brexit-Votum gelegt habe oder mehr Klarheit in Bezug auf die Präsidentschaftswahl in den USA herrsche.

Autor/Autorin

Die GoingPublic Redaktion informiert über alle Börsengänge, Being Public, Investor Relations, Tax & Legal, Themen und Trends rund um die Hauptversammlung sowie Technologie – Finanzierung – Investment in den Lebenswissenschaften.