Bildnachweis: ©encavis.com.

Die Encavis AG (www.encavis.com) und die Blitz 21-823 AG (künftig: Elbe BidCo AG), eine von Investmentfonds, Vehikeln und/oder Accounts kontrollierte Holdinggesellschaft, die von Kohlberg Kravis Roberts & Co. L.P. (www.kkr.com) und deren verbundenen Unternehmen beraten und verwaltet wird, haben heute eine Investorenvereinbarung abgeschlossen.

Ziel ist es, eine strategische Partnerschaft für das langfristige Wachstum von Encavis einzugehen. Die Viessmann GmbH & Co. KG (www.viessmann.de) wird sich als Gesellschafter an einem von KKR geführten Konsortium beteiligen.

In diesem Zusammenhang hat die BidCo ihre Absicht bekannt gegeben, ein freiwilliges öffentliches Übernahmeangebot für alle außenstehenden Aktionäre von Encavis gegen Zahlung eines Angebotspreises von 17,50 EUR je Encavis-Aktie in bar abzugeben.

Dafür hat die BidCo verbindliche Vereinbarungen mit Abacon Capital GmbH (www.abacon.capital) und weiteren bestehenden Aktionären unterzeichnet, die etwa 31% des gesamten Grundkapitals halten. Diese werden indirekt als langfristige Investoren im Unternehmen verbleiben.

Vorstand und Aufsichtsrat von Encavis befürworten das Angebot ausdrücklich und beabsichtigen, den Aktionären die Annahme des Angebots zu empfehlen.

Marktposition soll weiter gestärkt werden

Mit der Investorenvereinbarung soll die Marktposition von Encavis weiter gestärkt werden. Darüber hinaus will die BidCo das Wachstum in allen Segmenten des Konzerns beschleunigen und erhebliche finanzielle Unterstützung leisten, um die Projektpipeline zu stärken, den Kapazitätsausbau zu erhöhen und die Expansion in neue Märkte zu fördern.

Die BidCo strebt an, bis Ende 2027 Erzeugungskapazitäten von 7 GW zu erreichen, was über dem derzeitigen Ziel von 5,8 GW liegt, und auch danach weiter zu wachsen.

Wesentliche Bedingungen

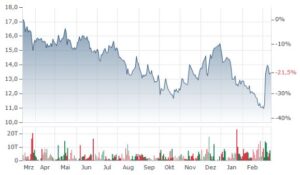

Die Barabfindung in Höhe von 17,50 EUR je Aktie entspricht einer Prämie von 54% auf den XETRA-Schlusskurs von Encavis am 5. März 2024, dem letzten unberührten Aktienkurs vor der Ad-hoc-Mitteilung von Encavis am 6. März 2024, wonach das Unternehmen mit KKR im Gespräch sei. Der Angebotspreis entspricht zudem einer Prämie von 33% auf den unberührten dreimonatigen volumengewichteten Durchschnittskurs vor dem 5. März 2024.

Das Angebot, das vollständig durch Eigen- und Fremdkapital finanziert wird, unterliegt einer Mindestannahmequote von 54,3% zum Zeitpunkt des Ablaufs der Annahmefrist.

Auf der Grundlage dieses Angebotspreises errechnet sich eine Marktkapitalisierung von ca. 2,8 Mrd. EUR. Der Vollzug der Transaktion wird für das vierte Quartal 2024 erwartet.

Vorerst kein Beherrschungs- und/oder Gewinnabführungsvertrag geplant und De-Listing avisiert

Ein Beherrschungs- und/oder Gewinnabführungsvertrag ist für die BidCo zur Finanzierung des Übernahmeangebots und zur Umsetzung der strategischen und wirtschaftlichen Ziele nicht erforderlich. Die BidCo hat sich gegenüber Encavis verpflichtet, für mindestens zwei Jahre ab Vollzug keinen Beherrschungs- und/oder Gewinnabführungsvertrag zu schließen.

Der Vorstand von Encavis hat sich grundsätzlich bereit erklärt, die Absicht der BidCo zu unterstützen, ein mögliches Delisting von Encavis nach dem Vollzug zu verfolgen.

CFO Dr. Christoph Husmann: „Encavis hat sich in den vergangenen Jahren zu einem der führenden unabhängigen Stromerzeuger in Europa entwickelt und hat große Ambitionen, diesen Wachstumspfad weiter zu verfolgen. Mit KKR und Viessmann planen wir Partner an Bord zu holen, die einen langfristigen und unternehmerischen Ansatz verfolgen sowie über umfassende Investitionserfahrung im Kontext der Energiewende verfügen. Das Angebot von 17,50 EUR je Aktie in bar stellt eine attraktive Prämie für unsere Aktionäre dar. Wir sind überzeugt, dass wir mit der zusätzlichen finanziellen und strategischen Unterstützung unsere Anlagen zur Erzeugung Erneuerbarer Energien und unsere Kompetenzen weiter ausbauen können. Damit heben wir unser Geschäft auf die nächste Stufe, um mit den großen europäischen Akteuren im Markt zu konkurrieren.“

Abacon CEO Tobias Krauss: „Encavis hat aus unserer Sicht großes Potenzial. Dazu sind starke Partner nötig – und die haben wir jetzt gefunden. Die von Abacon geführte Investorengruppe unterstützt daher das Angebot von KKR und begrüßt den Einstieg von KKR und Viessmann. Wir bleiben in Encavis investiert und freuen uns auf die künftige aktive Zusammenarbeit.“

Viessmann CEO Max Viessmann: „Die Kooperation mit KKR und unsere Beteiligung an Encavis sind wichtige Schritte auf dem Weg, unsere unternehmerischen Aktivitäten auszuweiten und noch mehr Verantwortung für die Zukunft unseres Planeten zu übernehmen. Wir reinvestieren die Erlöse aus der transatlantischen Partnerschaft unseres Klimalösungsgeschäfts mit Carrier Global in unser Familienunternehmen – stets mit unserem Leitbild im Fokus. Wir wachsen mit unseren Mitgestaltern, die alle dieselbe Verantwortung eint: Unseren positiven Beitrag für kommende Generationen zu maximieren.“

Jahres-Chart:

Als einer der führenden unabhängigen Stromerzeuger (IPP) erwirbt und betreibt ENCAVIS (Onshore-)Wind- und Solarparks in zwölf Ländern Europas. Die Anlagen zur nachhaltigen Energieerzeugung erwirtschaften stabile Erträge durch garantierte Einspeisevergütungen (FIT) oder langfristige Stromabnahmeverträge (PPA). Die Gesamterzeugungskapazität des Konzerns beträgt aktuell mehr als 3,6 Gigawatt.

Innerhalb des Encavis-Konzerns ist die Encavis Asset Management AG auf den Bereich der institutionellen Investoren spezialisiert. Das Unternehmen investiert seit 2006 erfolgreich in diesem Bereich und deckt dabei die gesamte Wertschöpfungskette vom Asset Sourcing bis hin zum operativen Management der Anlagen ab.

Die Aktie notiert im Regulierten Markt in Frankfurt (Prime Standard) und Hamburg sowie im Freiverkehr in Berlin, Düsseldorf, München, Stuttgart. Aktuelle Marktkapitalisierung: 2,25 Mrd. EUR.

Encavis AM: Baustart des zweitgrößten Solarparks Deutschlands | GoingPublic.de

Autor/Autorin

Ike Nünchert ist Mitglied des Autoren-Teams und schreibt für GoingPublic On- & Offline-News rund ums Börsengeschehen schwerpunktmäßig in Europa und den USA. Ein weiterer Berichtsfokus liegt beim Segment gründergeführter börsennotierter Unternehmen.