Bildnachweis: SIX.

Ein gut funktionierender, öffentlicher KMU-Kapitalmarkt ist für die Schweiz von größter Bedeutung, weil er den KMU hilft, effizient Wachstumskapital zu beschaffen, weil er es den Banken ermöglicht, neue Dienstleistungen für Firmenkunden und neue Anlageideen für Investoren anzubieten, weil er Investoren befähigt, an der Schweizer Wertschöpfung zu partizipieren und mit ihren Investitionen einen positiven Beitrag zu leisten, und weil er die Schaffung und den Erhalt von Arbeitsplätzen, Know-how etc. in der Schweiz unterstützt.

Heute werden die meisten KMU von den öffentlichen Schweizer Kapitalmärkten unterversorgt. Die meisten dieser Unternehmen – selbst hochwertige – können in der Schweiz kaum größere Mengen an Kapital beschaffen. Wenn sich nichts ändert, werden solche potenzielle Spitzenreiter entweder nicht wie beabsichtigt wachsen, in den Armen der privaten Märkte landen oder die Schweiz verlassen, um sich an einem ausländischen Wachstumsmarkt das notwendige Kapital aufzunehmen.

Lesen Sie hier mehr zum Kapitalmarkt Schweiz

Das neue Aktiensegment der Schweizer Börse namens Sparks (aus dem Englischen: „etwas zum Funkeln bringen“, „etwas entfachen“ oder „etwas anzünden“) zielt darauf ab, den Kapitalmarkt für KMU in der Schweiz zu öffnen, indem ein funktionierender, öffentlicher Aktienmarkt entwickelt wird, der sich speziell an diesen Typus richtet, sowohl an schnell wachsende als auch an etablierte Unternehmen.

Das Wichtigste zu Sparks

Die primären Vorteile für KMU bestehen insbesondere im verbesserten und effizienten Zugang zu Wachstumskapital und Investoren, größerer Visibilität und einem geregelten, täglichen State-of-the-Art-Handel ihrer Beteiligungspapiere. Kurz gesagt sind die Eckpfeiler des neuen Aktiensegments die folgenden:

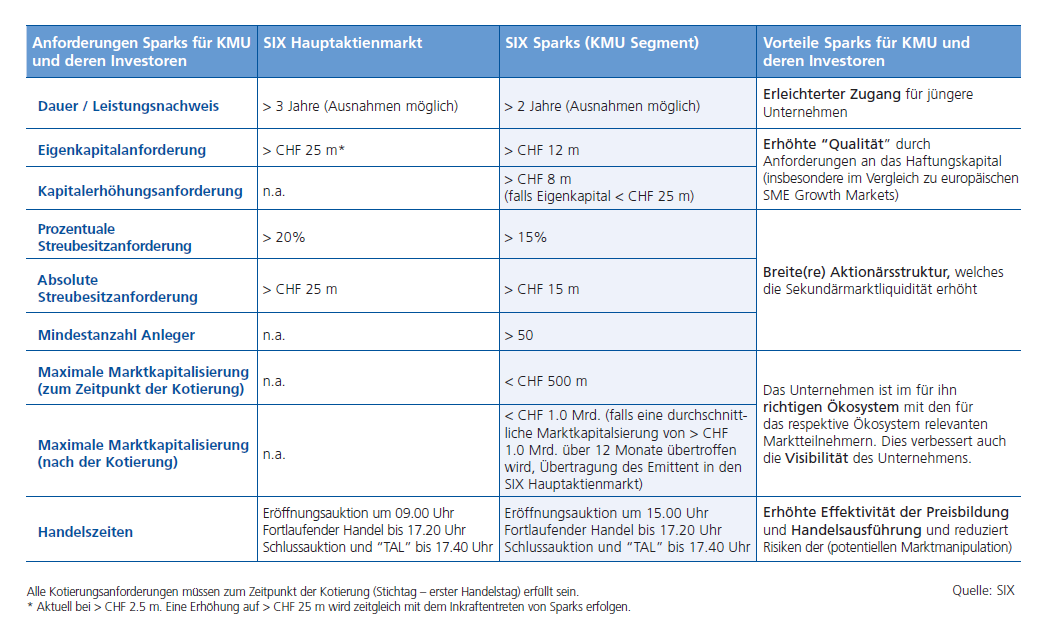

- Die Schweizer Börse führt ein neues Aktiensegment für KMU mit einer Marktkapitalisierung von bis zu 500 Mio. CHF zum Zeitpunkt der Kotierung ein.

- Die Anforderungen sind geringer als für Emittenten am Hauptaktienmarkt – jedoch robust genug, dass (nur) hochwertige KMU zugelassen werden.

- Den Bedürfnissen eines angemessenen Anlegerschutzes wird analog dem Hauptaktienmarkt Rechnung getragen. Im Unterschied zu den europäischen „SME Growth Markets“ wird Sparks ein reguliertes Börsensegment sein (Aktien werden formell kotiert und nicht wie bei europäischen „SME Growth Markets“ nur zum Handel zugelassen).

- Ein neues Handelsmodell trägt der geringeren Handelsliquidität im Sekundärmarkt von Unternehmen mit kleinerer Marktkapitalisierung Rechnung und soll die Preisfindung sowie Handelsausführung bestmöglich gestalten.

- Die Schweizer Börse orchestriert den Einsatz von Nebendienstleistungen, die für die Teilnahme von KMU, Banken und Investoren an einem öffentlichen Schweizer KMU-Kapitalmarkt notwendig sind.

Wie die meisten europäischen Börsenbetreiber hat auch die Schweizer Börse Ende der 1990er-Jahre ein Aktiensegment für schnell wachsende Unternehmen eingeführt. Im Gegensatz zu anderen Börsen hat die Schweizer Börse dieses Segment 2002 nach dem Platzen der Dotcom-Blase eingestellt. Ausländische KMU-Segmente sind heute noch in Betrieb, was die Berechtigung solcher Marktplätze bestätigt.

Darüber werden rund 300 KMU regelmäßig auf Schweizer OTC-Plattformen gehandelt und rund 50 an der SIX kotierte Unternehmen weisen eine Marktkapitalisierung von weniger als 200 Mio. CHF auf. Bei diesen beiden Gruppen ist es legitim, zu fragen, ob diese Unternehmen „am richtigen Platz“ sind. Die Schweizer Börse möchte ihnen eine Alternative bieten.

Hier finden Sie unser aktuelles E-Magazin

Abschließende Gedanken

In einer Zeit, in der die gesellschaftliche Rolle von Finanzinstituten regelmäßig von Politikern und der Öffentlichkeit infrage gestellt wird, bietet ein Schweizer Wachstumsmarkt eine einzigartige Chance. KMU werden als soziales und wirtschaftliches Rückgrat unserer Gesellschaft und Wirtschaft gesehen – daher ist ein effizienter Zugang zu Kapital für sie von größter Bedeutung. Darüber hinaus stellt ein dediziertes KMU-Aktiensegment auch eine Geschäftschance für verschiedene Marktteilnehmer (Banken, Anwaltskanzleien, Wirtschaftsprüfungsgesellschaften, Berater usw.) dar. Nicht zuletzt fördert ein KMU-Aktiensegment auch Gleichheit, indem einem breiten Personenkreis der Zugang zu dieser Anlageklasse eröffnet wird.