Bildnachweis: ©Felix Pergande – stock.adobe.com.

2021 scheint ein IPO-Rekordjahr zu werden. Im Zuge der allgemeinen moderaten Börsenkonsolidierung sind die Renditen zwar zuletzt gesunken, doch der Markt steht unter Volldampf. Unternehmen aus China geraten derweil zunehmend ins Feuer.

2021 unter Volldampf

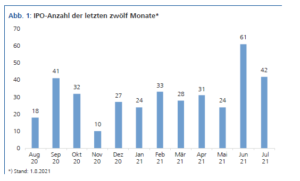

Die IPO-Rally hält unvermindert an. Nachdem bis Ende Mai bereits 141 Börsengänge zu verzeichnen gewesen waren, gesellten sich bis Ende Juli weitere 103 IPOs dazu. Da nach Redaktionsschluss zusätzliche Debütanten erwartet werden, dürfte sich die Zahl auch noch erhöhen.

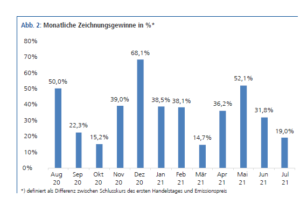

Das zweite Vierteljahr 2021 war wie das erste ein Rekordquartal; seit 2000 wurden nicht so viele IPOs vollzogen wie aktuell, sowohl Anzahl als auch Emissionsvolumen (EV) betreffend. Die durchschnittlichen Zeichnungsgewinne (ZGs) von bis dato 33% erreichten ebenso ein in unseren Aufzeichnungen neues Niveau. Das SPAC-Level ist nach wie vor hoch, seit Mai aber rückläufig.

Täglich zwei IPOs im Juni

Der Juni war mit 61 IPOs der aktivste Monat seit dem August 2000. Ein EV von über 23 Mrd. USD wurde bislang auch nur im August 2014 getoppt – damals waren es 28 Mrd. USD, allerdings inkl. des 22-Mrd.-USD-IPOs von Alibaba. Die ZGs von 32% gingen zwar gegenüber den Vormonaten leicht zurück, liegen jedoch noch weiter über dem Durchschnitt (ca. 20%).

Unter den vier IPOs, die die Mrd.-USD-Schwelle überschritten haben, sind die weltweit größte digitale Frachtplattform Full Truck Alliance (China) mit 1,57 Mrd. USD, der auf Lateinamerika spezialisierte Zahlungsdienstleister Marqeta mit 1,23 Mrd. USD, das Cybersecurity-Unternehmen SentinelOne mit 1,23 Mrd. USD sowie der chinesische Fahrdienstleister Didi Global, der mit 4,44 Mrd. USD das bisher zweitgrößte IPO 2021 vollzog.

Zu den erfolgreichsten IPOs nach dem ersten Handelstag gehören das auf Gentherapien für Herzkrankheiten spezialisierte Verve Therapeutics (68%), das allerdings seitdem als eines der wenigen IPOs diesen Gewinn noch ausgebaut hat und aktuell bei über 160% Kursplus steht. Dazu kommen die größte chinesische Human-Resources-Plattform Kanzhun (96%), der Fabriken-Leaser Xometry (99%) und die Serviceplattform für medizinisches Personal Doximity (104%).

Besonders auffällig war in diesem Zusammenhang auch der ZG des auf Alzheimer fokussierten Biotechs Alzamend Neuro, das mit 170% gestartet ist, mittlerweile aber 10% unter dem Ausgabekurs liegt. Noch fataler war der Einsturz beim chinesischen Hip-Hop-Veranstalter Pop Culture Group: Mit einem ZG von über 400% gestartet, stürzten die Gewinne seitdem auf unter -20%. Erwähnenswert ist außerdem das deutsche Biotech-Start-up atai Life Sciences, das sich auf psychotherapeutische Anwendungen mittels psychedelischer Wirkstoffe wie Psilocybin konzentriert. atai emittierte 225 Mio. USD und startete mit +30%.

Chinatitel unter Druck

Auffällig ist, dass bis auf Kanzhun alle acht chinesischen IPOs im Juni satte Wertverluste hinnehmen mussten. Insgesamt gab es heuer bisher 37 chinesische IPOs mit einem Volumen von 12,6 Mrd. USD, was zuletzt 1995 übertroffen wurde.

Es war angesichts zunehmenden politischen Drucks auf die SEC, die regulatorischen Anforderungen für chinesische Firmen zu erhöhen, ohnehin erstaunlich, dass eine Vielzahl von Unternehmen ihr Listing weiterhin in den USA durchzieht. Doch der Druck aus dem eigenen Land wird spätestens seit dem IPO-Fiasko von Ant Financial im vergangenen Jahr noch stärker.

So wurde Didi Global nur Tage nach dem IPO seitens der Cyberspace Administration of China (CAC) die Erlaubnis entzogen, seine Apps in China zu vertreiben. Mittlerweile liegt Didi Global über 40% unter Ausgabekurs! Die CAC hat außerdem beschlossen, dass alle chinesischen Firmen mit Daten von mehr als einer Million Nutzern ab sofort eine Listing-Erlaubnis benötigen.

Laut Goldman Sachs wurden weltweit seit Jahresbeginn über 1 Bio. USD aus chinesischen Technologietiteln abgezogen, was einer der schlimmsten Verkaufswellen der Historie gleichkommt. Entsprechende Reaktionen seitens der Unternehmen sind US-Medien bereits bekannt. So haben der TikTok-Besitzer ByteDance, die E-Commerce-Plattform Xiaohongshu, die Fitness-App Keep, das Medizindatenunternehmen LinkDoc Technology und die Essensliefer-App Lalamove unmittelbar nach der Entscheidung der CAC ihre IPO-Pläne an NYSE oder NASDAQ auf Eis gelegt.

Schlechtere Performance im Juli

40 IPOs im Juli mit einem EV von 13,5 Mrd. USD sind immer noch weit überdurchschnittlich, die ZGs gingen aber auf 19% zurück. Die Gesamtperformance des Monats für alle IPOs liegt aktuell sogar nur noch bei 2%.

Bislang am positivsten stechen der Hersteller von Geräten zur Behandlung von Augenkrankheiten Sight Sciences (ZG: 40%, gesamt: 48%) und das auf Proteintherapien fokussierte Absci (ZG: 35%, gesamt: 45%) hervor. Deutliche Verluste mussten dagegen die beiden auf Krebskrankheiten spezialisierten Biotechs HCW Biologics und TScan Therapeutics oder der Anbieter von Schwangerschaftsdiagnosen Sera Prognostics hinnehmen.

Den sprichwörtlichen Vogel abgeschossen hat erneut ein chinesisches Unternehmen (das einzige im Juli). Der Konsumentenkreditanbieter Sentage Holdings startete mit einem Kursplus von fast 600% und liegt aktuell nur noch 10% unter Ausgabekurs. Größtes und einziges IPO jenseits der Mrd.-USD-Schwelle war der Versicherungsbroker Ryan Specialty Group mit 1,34 Mrd. USD.

Zum Monatsende steht noch das IPO des Onlinebrokers Robinhood bevor. Der Anfang des Jahres wegen Insidertradingverdachts in die Schlagzeilen gerückte Neobroker will über 2 Mrd. USD einnehmen. Allerdings zeichnet sich derzeit ein Preis am unteren Ende der Emissionsspanne ab. Zudem wollen auch u.a. der Früchtegigant Dole (geplantes EV: 600 Mio. USD) oder der Batteriehersteller Clariant (geplantes EV: 1,7 Mrd. USD) ihr IPO noch in dieser Woche vollziehen.

Ausblick

Mit Beginn August würde sich somit ein EV von bis zu 97 Mrd. USD für 2021 ergeben und damit das bisherige Rekordjahr 2000 überholen. Nach wie vor befinden sich zwar zahlreiche IPOs in der Pipeline – doch die Investoren werden wählerischer. Größere Einbrüche sind aber weiterhin mit Sicherheit nicht zu erwarten. Dafür sorgen allein schon sämtliche Notenbanken, die aktuell äußerst harmonisch an einem Strang ziehen.

Autor/Autorin

Ike Nünchert

Ike Nünchert ist freier Autor für das GoingPublic Magazin sowie für GoingPublic Online.