Bildnachweis: AdobeStock_Oleksii.

Für Dienstleister, deren Aufgabe es ist, im Aktienhandel für Liquidität zu sorgen, war 2023 sicherlich kein leichtes Jahr. Insbesondere das abnehmende Interesse an gut aufgestellten Unternehmen aus der zweiten und dritten deutschen Börsenliga macht den Liquiditätsprovidern zu schaffen. Bei Emittenten sorgt es für Frust und fördert Überlegungen, das Parkett zu verlassen.

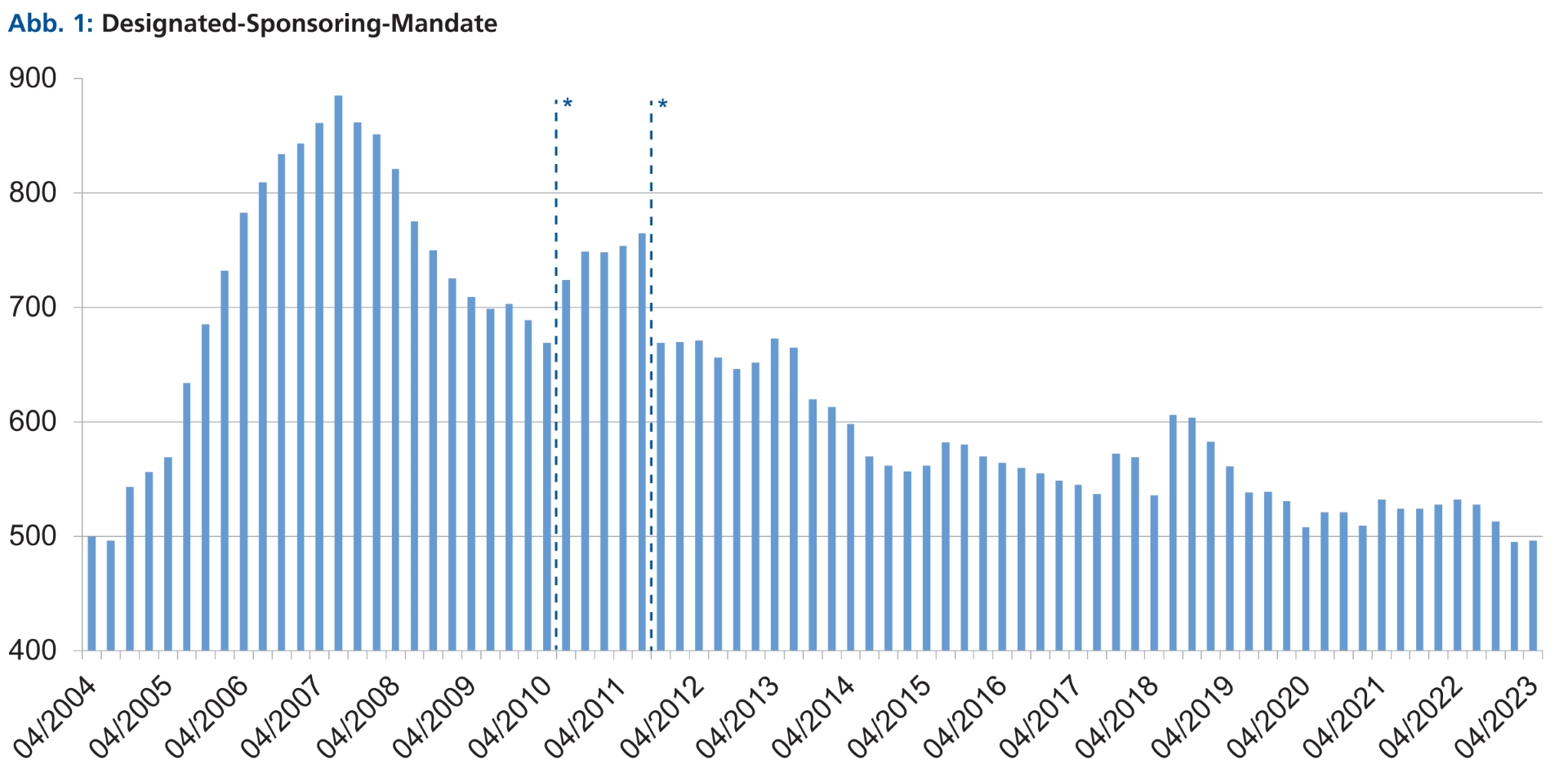

Nach relativ konstanten Werten während der Coronazeit hat sich der langfristige Trend rückläufiger Designated-Sponsoring-Mandate 2023 wieder fortgesetzt (siehe Abb. 1). Lag die Anzahl entsprechender Dienstleistungsverträge zwischen Emittenten und Banken, die sich auf die Bereitstellung von Handelsliquidität spezialisiert haben, im vierten Quartal 2002 noch bei 532, ist sie im Laufe des vergangenen Jahres auf 496 gesunken (-6,8%)(1). Zurückzuführen ist der Rückgang insbesondere auf zwei Faktoren. Zum einen „leisten“ sich immer weniger Gesellschaften zwei oder sogar drei Designated Sponsors. Ein nicht unerheblicher Teil dieser Reduzierungen dürfte auf die Stifel Europe Bank AG entfallen sein. Nachdem das Geschäftsfeld bis vor einiger Zeit unter der Leitung von Silke Schlünsen noch aktiv ausgebaut worden ist, beschränkt sich die Bank als Liquiditätsprovider im Bereich Designated Sponsoring nunmehr auf eine deutlich verringerte Anzahl von Emittenten. So ist die Zahl der betreuten Mandate im Jahresverlauf 2023 von 45 auf 14 (-69%) zurückgegangen.

*) Gesamtwert vom 04/2022 sowie von Veränderung korrespondiert nicht zwangsläufig mit der Summe der Einzelwerte. Quelle: Deutsche Börse AG

Delistings und Börsenabgänge aus dem Freiverkehr

Zum anderen ist die im historischen Vergleich hohe Anzahl von Squeeze-outs, Verschmelzungen und Delistings zu beachten. Gut ein Dutzend Emittenten hat auf diesen Wegen im vergangenen Jahr den Regulierten Markt der Frankfurter Wertpapierbörse verlassen. Hinzu kommen sechs Gesellschaften, die einen Antrag auf Notizeinstellung in Scale oder dem Basic Board gestellt haben und in der DS-Ratingliste der Deutsche Börse AG damit ebenfalls nicht mehr erfasst werden. Diesen Abgängen standen nur sechs Zugänge durch IPOs und Listings gegenüber (2).

Austrocknende Liquidität

Dabei hängen insbesondere die freiwilligen Börsenabgänge aus dem Regulierten Markt und dem Freiverkehr mit einem Problem zusammen, mit dem auch das Designated Sponsoring in den vergangenen eineinhalb bis zwei Jahren immer mehr zu kämpfen hatte, wie Peter Sang, Vorstand der BankM AG und unter anderem für den Bereich Corporate Trading verantwortlich, erläutert. Gemeint ist die mangelnde Handelsliquidität gerade mittlerer und besonders kleinerer Gesellschaften. „Während Blue Chips, bedingt durch das Anlageverhalten privater und institutioneller Investoren sowie die gestiegene Beliebtheit von ETFs, einen immer größeren Anteil des Handelsvolumens auf sich vereinen, hat das Interesse an Mid- und Small Caps zuletzt signifikant abgenommen.“

Leicht verdeutlichen lässt sich das etwa an den monatlichen Orderbuchumsätzen der 70 SDAX-Werte (siehe Abb. 2). Bis Mitte 2022 lagen diese kumuliert in der Regel noch bei ca. 4 Mrd. EUR. Seither sind sie auf 2,5 Mrd. bis 3 Mrd. EUR und damit, um einen Vergleich zu ziehen, in etwa auf die Hälfte des Handelsvolumens in der SAP-Aktie gesunken. Wechselten im Februar 2024 je SDAX-Wert täglich immerhin noch Aktien im Wert von 2,08 Mio. EUR ihren Besitzer, waren es bei Titeln des Scale im Durchschnitt nur 95.000 EUR. Gleichzeitig steigt der Umsatzanteil der Designated Sponsors immer weiter an, wie Sang zu bemerken gibt. „In einzelnen Titeln sind wir an weit über der Hälfte des Umsatzes beteiligt.“

Direkte und indirekte Liquiditätsbeschaffung

Gegen die derzeit generell äußerst geringe Liquidität deutscher Nebenwerte könnten die Dienstleister nur sehr bedingt etwas ausrichten, meint Michael Thiriot, Head of Designated Sponsoring Sales bei der ODDO BHF Corporates & Markets AG.

„Wir versuchen, die Ratinganforderungen der Deutschen Börse zu erfüllen, Volatilitäten herauszunehmen, die Ausführung von Orders, die im Handelsbuch stehen, zu begünstigen und interessierte Investoren durch enge Geld-Brief-Spannen zu verstärkter Anlageaktivität zu motivieren. Mehr können wir bezüglich der direkten Liquiditätsbeschaffung nicht machen.“

Auf der anderen Seite seien sowohl die Designated Sponsors als auch die betroffenen Emittenten kontinuierlich gefragt, Kontakte zu potenziellen Investoren zu knüpfen und die Equity Story sowie die Geschäftserfolge bei Kapitalanlegern so gut wie möglich zu präsentieren. „Allein hierfür bieten wir unseren Kunden zwölf verschiedene Konferenzformate an.“

Das fehlende Grundrauschen

Auch Sascha Guenon, Leiter Kapitalmarkt bei der mwb fairtrade Wertpapierhandelsbank AG, sieht in der Investorenkommunikation bzw. in der diesbezüglichen Unterstützung des Emittenten inzwischen einen wesentlichen Schwerpunkt seiner Tätigkeit. „Um Investoreninteresse zu generieren, haben sich Vorgehen und Aufwand verändert, und wir investieren an dieser Stelle heute weitaus mehr Arbeit als noch vor einigen Jahren.“ Derzeit fehle einfach das Grundrauschen. „Trotzdem führen Roadshows, wie wir sie gerade wieder für verschiedene Kunden organisiert haben, zu deutlich steigenden Umsätzen – aber nur konstante Kapitalmarktkommunikation sichert auch in schwierigem Umfeld dauerhafte Wahrnehmung.“

Leiter Kapitalmarkt,

mwb fairtrade Wertpapierhandelsbank

Einen weiteren wichtigen Aspekt sieht Guenon in der Zurverfügungstellung fundierter Researchberichte zu den betreuten Werten. Gerade erst hat die mwb fairtrade Wertpapierhandelsbank AG mit der SRH AlsterResearch AG (zukünftig mwb research AG) vereinbart, ihren Anteil an dem Hamburger Analysehaus auf über 25% zu erhöhen. „Dies soll eine noch bessere Zusammenarbeit im Bereich Corporates & Markets gewährleisten“, so Guenon, und damit auch den betreuten Emittenten in hohem Maße zugutekommen.

Das Handelsrisiko liegt beim Designated Sponsor

Bei alledem weist Henriette Domhardt, Head of Designated Sponsoring bei der ICF BANK AG, darauf hin, dass XETRA der Referenzmarkt für deutsche Titel ist, an dem sich die Market Maker der anderen Börsen und Plattformen in der Regel orientieren. Das Handelsrisiko, welches stets mit offenen Long- oder Shortpositionen verbunden ist, müsse der Designated Sponsor aber vollständig auf die eigene Kappe bzw. das eigene Buch nehmen. „Gerade bei längeren Aufwärts- und Abwärtsbewegungen kann dies beträchtlich sein“, so Domhardt. „Und es fällt umso höher aus, je weiter der Handel bei den betreuten Werten ausdünnt.“

Enge Zusammenarbeit mit Deutsche Börse AG

Im Hinblick auf die schwache Liquidität im Nebenwertesegment muss nach Ansicht verschiedener Designated Sponsors regelmäßig darüber nachgedacht werden, inwiefern am DS-Regelwerk oder der Ausgestaltung des Ratings etwas zu ändern sei. Thiriot drängt an dieser Stelle auf einen intensiven Austausch zwischen Dienstleistern und Deutsche Börse AG. Früher oder später, davon zeigen sich die befragten Experten überzeugt, würden die operativen Aspekte der von ihnen betreuten Emittenten auch wieder stärker zur Geltung kommen. Das Investoreninteresse an Small- und Mid Caps mit erfolgreicher Geschäftsentwicklung bei zum Teil äußerst niedriger Bewertung, von denen es am deutschen Kapitalmarkt überdurchschnittlich viele gebe, werde wieder zunehmen – mit entsprechend positiven Folgen für die Liquidität der jeweiligen Aktien und deren Kursentwicklung. „Das ist es unter anderem, worauf unsere Arbeit als Designated Sponsors ausgerichtet ist“, so Guenon.

Ausblick 2024

Nach dem schwierigen Jahr 2023 zeichnet sich für das Designated-Sponsoring-Geschäft 2024 noch keine Verbesserung ab. Ganz im Gegenteil: So sind die nächsten Mandatsabgänge bereits abzusehen. Allein bis Mitte März haben mindestens sieben weitere an der Frankfurter Börse notierte Emittenten, die in der Ratingliste 4/2023 noch enthalten sind, ein Delistingverfahren eingeleitet (CropEnergies, InVision, Software AG, Telefónica Deutschland, HanseYachts) oder den Rückzug aus dem Freiverkehr (EQS Group, HAEMATO) angekündigt. Um diese Entwicklung zu stoppen, sind neben den Emittenten selbst sowie ihren Designated Sponsors auch die Börsen, die Politik und nicht zuletzt eine wieder zunehmende Zahl an aktiv agierenden Investoren gefragt, die ihren Blick auch auf heimische Small- und Mid Caps werfen. Die aktuell niedrige Bewertung vieler Titel spricht zumindest dafür.

1) Quelle: Ratingstatistik der Deutsche Börse AG, in die alle Designated-Sponsoring-Mandate von Unternehmen des Regulierten Markts (außer DAX-Titel), des Segments Scale und des Basic Board eingehen, die während des gesamten vierten Quartals 2023 bestanden. Statistische Aussagen im Text beziehen sich stets nur auf diese Emittenten und ihre Designated Sponsors.

2) www.goingpublic.de/ipo-und-listingstatistik/

Autor/Autorin

Dr. Martin Ahlers

Dr. Martin Ahlers ist Finanz- und Wirtschaftsjournalist und als freier Redakteur bereits seit 1999 für die Kapitalmarkt Plattform GoingPublic, darunter das gleichnamige Magazin, tätig.