Zwei von drei mittelständischen Unternehmen in Deutschland befürchten, dass die digitale Transformation ihres Betriebs sie finanziell überfordern könnte. Das ist eines der zentralsten Ergebnisse der Studie „Finanzierungsmonitor 2019“. Der digitale Mittelstandsfinanzierer creditshelf hat zusammen mit der TU Darmstadt im Rahmen dieser Studie insgesamt 200 Finanzentscheider aus mittelständischen Industrie-, Handels- und Dienstleistungsunternehmen befragt. Von Daniel Bartsch und Prof. Dr. Dirk Schiereck

Digitalisierung ist allerdings nicht nur eine Baustelle des Mittelstands, sondern auch eine der Banken. Fintechs können dabei eine echte Chance sowohl für Mittelständler als auch für die etablierten Finanzinstitutionen darstellen.

Finanzierung – Flaschenhals der Digitalisierung

Bei 72% der Befragten des Finanzierungsmonitors haben Industrie 4.0, künstliche Intelligenz und Co. eine wichtige oder sogar sehr wichtige Bedeutung für die Investitionsplanungen. Gleichzeitig befürchten zwei von drei Unternehmen, dass der Faktor Finanzierung zum Flaschenhals bei der Digitalisierung ihres Unternehmens werden könnte. Hinzu kommt: Jeder zweite Betrieb verzeichnet einen schlechteren Zugang zu Krediten als noch vor zwölf Monaten. Um die daraus entstehenden Kreditlücken zu schließen, sich also das Kapital für die Digitalisierung des Unternehmens zu verschaffen, gewinnt neben dem klassischen Bankkredit die Suche nach alternativen Finanzierun

So funktionieren digitale Finanzierungsplattformen

In den letzten Jahren haben sich im Zuge der Digitalisierung vermehrt Online-Finanzierungsplattformen gegründet, darunter auch creditshelf. Anhand der Kreditanalysemethodologie gewährleistet diese Plattform eine kostenlose Prüfung sowie eine Bearbeitung von Kreditanfragen. Für KMU können damit kurz- bis mittelfristige Darlehen im Volumen von 100.000 bis 5 Mio. EUR und Laufzeiten von bis zu 60 Monaten arrangiert werden. Hierfür prüfen die Finanzexperten mit Unterstützung von Algorithmen die Kreditwürdigkeit. Dieser Prüfprozess läuft an entscheidenden Punkten digital und automatisiert ab – die finale Entscheidung trifft bei creditshelf aber letztlich immer ein Mensch.

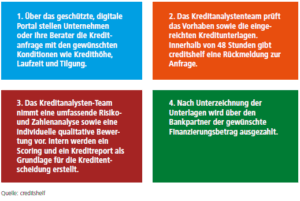

Wenige Schritte bis zur Kreditentscheidung:

An diese Unternehmen richtet sich das Angebot von creditshelf

- Etablierte mittelständische Unternehmen, markterprobte Geschäftsmodelle, bilanzierende Gesellschaften (HGB)

- Unternehmenshistorie von mindestens drei Jahren

- Ausschlussbranchen: erneuerbare Energien, Schiffe, Automobilhandel/-reparatur

- Umsatz > 2,5 Mio. EUR, stabil oder wachsend

- EBITDA > null

- Eigenkapital > null, keine bilanzielle Überschuldung

- Creditreform Score < 300

Was wird für die Ermittlung der Kreditwürdigkeit geprüft?

Zuerst einmal gibt es eine Vorprüfung auf Basis der gelieferten Informationen und Unterlagen. Zunächst werden die grundsätzliche Kreditwürdigkeit und die -kapazität geprüft. Dabei werden Bilanz, Gewinn- und Verlustrechnung sowie betriebswirtschaftliche Auswertungen betrachtet, und es wird unter anderem auch ein Blick auf Geschäftskonten geworfen. Im Rahmen der Analyse erstellt der digitale Mittelstandsfinanzierer einen Kredit-Score. Der Ansatz basiert auf einer umfassenden, in vielen Punkten automatischen und mit Algorithmen unterlegten Analyse verschiedener Datenquellen. Dabei liegt der Fokus nicht nur auf den historischen Finanzdaten – auch die Unternehmensplanung ist Teil der fundierten Kreditentscheidung. Eine Software wertet dabei die Geschäftszahlen der vergangenen drei Jahre und des laufenden Geschäftsjahrs aus, identifiziert historische Trends und erstellt daraus einen Forecast. Analysten und Firmenkundenbetreuer erhalten diese Informationen in Form von aussagekräftigen Analysen und gehen mit den Verantwortlichen in den Unternehmen in den persönlichen Dialog, um die Ergebnisse zu besprechen und gegebenenfalls offene Punkte zu adressieren. Diese Zusatzinformationen fließen dann wiederum in die Entscheidung über das Ja oder Nein eines Kreditarrangements ein.

Banken und Fintechs: Trend geht in Richtung Kooperation

Eine digitale Finanzierungsplattform kann sich in Sachen Schnelligkeit von Banken abheben: Braucht ein klassisches Institut mitunter Monate für Bewilligung und Auszahlung, schaffen Onlinedienstleister die Prüfung und Entscheidung in der Regel in wenigen Tagen. Auch die anschließende Auszahlung geschieht je nach Wunsch kurzfristig. Mit Blick auf diese Schnelligkeit und den Digitalisierungsdruck, der auch vor Banken nicht haltmacht, ist es keine Überraschung, dass unterdessen fast jede große Bank mit Fintechs kooperiert.

Eine schnelle, bequeme Kapitalbeschaffung für mittelständische Unternehmen und die Implementierung von digitalen Kreditprozessen in den Bankinstituten: An diesen Chancen wird ersichtlich, dass die Fintech-Szene alles andere als ein kurzlebiger Trend ist, sondern vielmehr als ein seriöser, dauerhafter Partner auf dem Markt für Mittelstandsfinanzierung betrachtet werden kann.

Dieser Artikel ist eine Vorabveröffentlichung des GoingPublic Magazins (die nächste Ausgabe erscheint am 6.April)