Bildnachweis: ©jamesteohart – stock.adobe.com, GPM.

Marktstruktur: Digitalmarketing, Business Intelligence und E-Health

Digitalmarketing

Der wichtigste Markt ist der für Digitalmarketing, wozu Performance- und Social-Media-Marketing, Smart-Data-Beratung inkl. Kreativleistungen sowie das digitale Personalmarketing zählen. Dieser Markt als Teilbereich des allgemeinen Werbemarktes hat in den letzten Jahren stetigen Zuwachs verzeichnet.

Während der allgemeine Werbemarkt durch COVID-19 2020 einen Rückgang der Werbeausgaben um 5,8% im Vergleich zum Vorjahr hinnehmen musste, zeigte sich der Markt für digitale Medien resilienter und konnte die Werbeausgaben um 8% auf 336 Mrd. USD steigern (STATISTA; Magna Advertising Forecast). Dies entsprach einem Anteil am gesamten Werbemarkt von 59%.

Demgemäß wird prognostiziert, dass sich der globale Markt 2021 erholen wird und die gesamten Ausgaben wieder um 7,6% auf 612 Mrd. USD steigen. Während die Ausgaben linearer Medien nur um 3,5% zulegen sollen, werden sich die Ausgaben für digitale Medien um rund 10% erhöhen. Bis 2025 dürften sich die Ausgaben für digitale Werbung um 52% auf dann 510 Mrd. USD erhöhen (9% p.a.) und dadurch ihren Anteil am gesamten Markt für Werbeausgaben auf 70% ausbauen.

Business Intelligence

Der Umsatz im gesamten Segment Business-Intelligence-Software soll von 14,9 Mrd. USD 2019 auf 18,8 Mrd. EUR im Jahr 2021 steigen und bis 2026 auf knapp 27 Mrd. EUR anwachsen. (7,2% p.a.). Als Treiber des Wachstums gelten eine steigende Nachfrage nach Echtzeitanalysen von Daten und die vermehrte Nutzung der Cloud-Technologie. Als weiterer Treiber für den Markt gilt, dass Unternehmen, die beim Dateneinsatz führend sind zukünftig 70% mehr Umsatz und 22% mehr Gewinn als weniger datenorientierte Unternehmen erzielen werden (Capgemini Research).

Digitale Gesundheitsdienstleistungen

Da Performance One in Kürze mit couch:now eine psychologische Plattform für Online-Selbsthilfe starten will, rückt für das Unternehmen auch der Markt für digitale Gesundheitsdienstleistungen in den Fokus. Dieser wird 2021 auf 14,8 Mrd. USD geschätzt und soll bis 2026 um 15% p.a. auf 29,5 Mrd. USD wachsen (Market Data Forecast).

Wettbewerber

Nach Angaben von Performance One ist der Markt für Digitalmarketing stark fragmentiert und von Playern besetzt, die sich in ihren Strategien hinsichtlich der Kanal- und Wertschöpfungstiefe deutlich unterscheiden. Dazu gehören 360º-Agenturen wie diva-e, artefact, Syzygy und Team Neusta; Spezialdienstleister wie amz-marketing.de, SMARKETER, SEOKRATIE und ad pepper sowie Mediaagenturen wie Mediacom, OMD und Carat.

Die gleichen Kriterien gelten für den Business-Intelligence-Markt. Hier konkurrieren Datenlieferanten, Anbieter von Cloud-basierten Datenbanken, Software- sowie Beratungsunternehmen. Führend sind SAS Institute, SAP, Microsoft, IBM, Salesforce, Oracle und Qlic. Weitere bedeutende Anbieter sind Teradata, Microstrategy oder Informatica.

Der Markt für digitale Gesundheitsdienstleistungen hingegen ist noch überschaubar. Hierzu zählt Performance One Player wie hellobetter, PAIRfect, BetterHelp und Selfapy. Gegenüber diesen sehen sich die Mannheimer gut gerüstet, da die Plattform Couch:now videobasierte Beratung durch Experteninhalte automatisiert und skalierend ohne zusätzliches Beratungspersonal anbieten kann.

Einschätzung des IPO

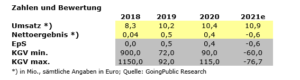

Performance One ist ein relativ junges Unternehmen mit vergleichsweise geringen Umsätzen und Rentabilitätszahlen. Daher ist es schwierig, bewertungstechnisch eine Einordnung vorzunehmen, zumal nur die wirklichen Schwergewichte im Digitalmarketing- und Business-Intelligence-Markt börsennotiert sind.

Bezüglich Marktkapitalisierung/Umsatz läge Performance One in der Mitte der Preisspanne 2020 bei etwa 3,9. Teradata weist hier eine Kennzahl von niedrigen 1,3 aus, wird aber in den kommenden Jahren wieder auf Werte oberhalb von 3 geschätzt. Oracle dagegen erzielte 2020 eine Kennzahl von 4,3 und soll in den Folgejahren in Richtung 6 steigen.

Diese Einordnung ist eher ein spielerischer Vergleich: Die Größenrelationen und teils unterschiedlichen Marktsegmente lassen präzisere Rückschlüsse nicht zu.

Stärken und Risiken

+ Seit 2015 profitabel

+ hohe Anzahl an Beziehungen zu renommierten Kunden

+ Digitalisierung als attraktiver Wachstumsmarkt

+ Early Adopter im vielversprechenden E-Health-Markt

– sehr hohe Anzahl an Wettbewerbern

– Umsatz und Rentabilität vergleichsweise gering

– Einführung der neuen Dienstleistungen noch in sehr frühem Stadium

Fazit

Der Bedarf an Unternehmen an Daten- und Kundenanalysen hat durch die Digitalisierung seit geraumer Zeit stark zugenommen. Es ist noch kein Ende in Sicht. Da Performance One auf diesem Gebiet Early Adopter ist, der neue technische Entwicklungen früh aufgegriffen hat, bestehen vielfältige Wachstums- und Diversifizierungsmöglichkeiten für das Geschäftsmodell. Insbesondere der Markt für psychologische Online-Selbsthilfe erscheint durch das Frühstadium vielversprechend. Summa summarum dürfte das IPO nur für versierte Brancheninsider geeignet sein, welche die Umwälzungen der Branche genau verfolgen und womöglich über exklusives Wissen verfügen, um schnelllebige Entwicklungen präziser einschätzen zu können – kaum also auf Otto-Normal-Anleger zutreffend.

Autor/Autorin

Ike Nünchert

Ike Nünchert ist freier Autor für das GoingPublic Magazin sowie für GoingPublic Online.