Bildnachweis: Bildquelle: Adobe Stock – Egor.

Unternehmen stehen seit nunmehr zwei Jahren durch Coronapandemie und Krieg vor enormen geo- und geschäftspolitischen Herausforderungen. Dabei geriet das Thema Nachhaltigkeit vorübergehend in den Hintergrund, obgleich es durch die EU-Gesetzgebung an Brisanz gewonnen hat. Am Kapitalmarkt ist ESG längst zu einem wichtigen Faktor geworden im Wettbewerb um Kapital.

Die Europäische Union hat sich das Ziel gesetzt, Europa zur nachhaltigsten Wirtschaftsregion der Welt zu machen. Mit der Sustainable Finance Initiative setzt sie dort an, wo der Einfluss am größten ist: bei den Geldströmen. Man will diese in Richtung nachhaltige Unternehmen und Projekte umleiten. Die zu diesem Zweck entwickelte Taxonomie soll den Geldgebern, vor allem Banken und Investoren, das Erkennen ermöglichen, inwieweit Unternehmen und Projekte nachhaltig sind oder werden können, also taxonomiefähig oder taxonomiekonform sind oder sein werden. Damit die Financiers dies beurteilen können, sind Unternehmen gezwungen, bzgl. ihrer Nachhaltigkeit Transparenz zu schaffen. Ein erster Ausdruck dieser Verpflichtung ist die Verpflichtung bestimmter Unternehmen, eine nichtfinanzielle Erklärung bzw. einen nichtfinanziellen Bericht zu veröffentlichen. Diese Dokumente zeigen auf, wie die Unternehmen ihre nichtfinanziellen Belange behandeln, also Themen wie Umwelt, Soziales, Arbeitnehmer, Menschenrechte und Antikorruption. Hierzu müssen Konzepte entwickelt, die Ziele, Maßnahmen, Prozesse etc. offengelegt werden.

Investoren und Banken machen Druck

Ein wesentlicher Treiber der Nachhaltigkeit sind Investoren und Banken. Eine konkrete ESG-Strategie wird immer mehr zur Voraussetzung für die Aufrechterhaltung von bestehenden Krediten bzw. Kreditkonditionen gemacht. Börsennotierte Unternehmen werden auf ihren Roadshows nach ihrer ESG-Strategie gefragt, weil zunehmend Investoren das Vorhandensein zur Voraussetzung für ein Investment machen. BlackRock-Chef Larry Fink konstatierte in seinem BlackRock Client Letter 2020, einem Schreiben an die CEOs der Unternehmen, an denen der Vermögensverwalter beteiligt ist: „We believe that sustainability should be our new standard for investing.“ Und um den Druck auf die Unternehmen zu erhöhen, sich aktiv mit diesem Thema auseinanderzusetzen, hat Fink in seinem 2021er-Brief mitgeteilt: „Last year our stewardship team focused on a universe of 440 carbon-intensive companies […] Of these 440 companies, we voted on behalf of our clients against 64 directors and 69 companies, and we put 191 companies on watch. Those companies risk votes against directors in 2021 unless they demonstrate significant progress on the management and reporting of climate-related risk, including their transition plans to a zero economy.”

Klare Ansagen also von einem der mächtigsten Investoren weltweit: Wer nicht mitmacht bei der Nachhaltigkeits-Transformation, bekommt heftig Gegenwind und riskiert somit auch den Verlust von Anlagegeldern.

Nachhaltigkeit zieht Kapital an

Doch es wird in der Zukunft nicht mehr nur darum gehen, eine Nachhaltigkeitsstrategie zu haben – vielmehr wird die Anforderung sein, dass das Geschäftsmodell als Ganzes nachhaltig ist und damit weiterhin profitabel. Die Unternehmen, denen es gelingen wird, mit einem nachhaltigen Geschäftsmodell profitabel zu wachsen, werden die Gewinner sein im Wettbewerb um das Kapital. Und damit sind wir bei den Börsenkandidaten.

Auch bei IPOs achten die Investoren darauf, inwieweit die Unternehmen ESG-Kriterien erfüllen. Das gilt auch und gerade bei kleinen und mittleren Unternehmen, denn ein wichtiger Grund für ESG ist die Minimierung von Risiken. Insofern führt der Begriff „nichtfinanzielle Belange“, der der Sustainable Finance Initiative zugrunde liegt, in die Irre, sind es doch oft gerade diese Belange, die erheblichen Einfluss auf den Unternehmenswert haben; beispielhaft sei an den Wertverlust der VW-Aktie nach Aufkommen des Dieselskandals erinnert.

ESG als Teil der Börsenreife

Unternehmen sollten in ihre IPO-Vorbereitung also die Entwicklung einer ESG-Strategie mit einbeziehen. Für viele Investoren ist die Erfüllung der ESG-Kriterien, oft auch das Vorliegen eine guten ESG-Ratings, Voraussetzung für ein IPO-Investment. Bei anderen Investoren kann das Vorliegen dieser Voraussetzungen die Bereitschaft erhöhen, eine höhere Bewertung zu akzeptieren. In einer 2021 durchgeführten Untersuchung der IPOs von 2018 bis 2021 hat Kirchhoff Consult festgestellt, dass die Berücksichtigung von ESG-Informationen bei IPOs in Deutschland um rund 30% zugenommen hat. Zudem ist eine deutliche Verschiebung des Fokus von Governance zu Umwelt festzustellen. Der Trend zu ESG hat sich am Kapitalmarkt auch durch die Folgen der Coronapandemie weiter verstärkt.

Die Integration von ESG in die Strategie eröffnet den Zugang zu Finanzierungsinstrumenten, die Unternehmen ansonsten nicht in Anspruch nehmen könnten, z.B. Sustainable Bonds oder Schuldscheine. Insofern ist ESG als strategischer Erfolgsfaktor der Unternehmensfinanzierung zu betrachten.

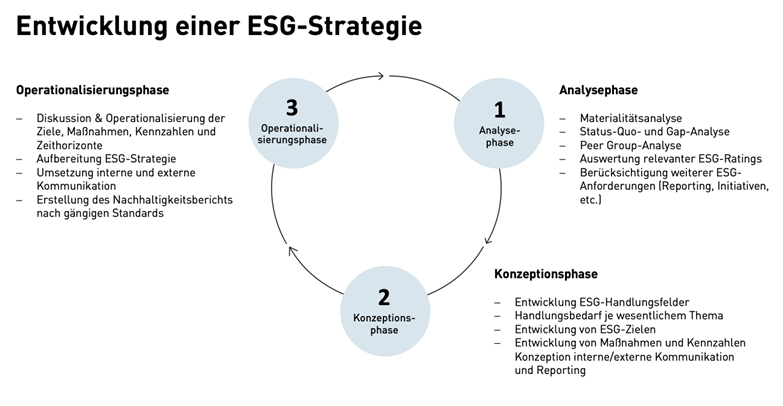

Da der Prozess der Entwicklung und Implementierung einer ESG-Strategie einige Monate in Anspruch nimmt, sollten Unternehmen diese Aufgabe möglichst abgeschlossen haben, bevor der eigentliche IPO-Prozess beginnt. ESG sollte ein Teil der IPO-Readiness sein. Mit einer gelebten ESG-Strategie und idealerweise einem ESG-Rating kann das Unternehmen im Rahmen des IPOs mit einer größeren Zahl von Investoren in Kontakt treten, und im besten Falle erhöhen eine professionelle ESG-Strategie und ein positives ESG-Rating sogar die Unternehmensbewertung.

Ist die Strategie eingeführt, müssen die Unternehmen dies in der Kommunikation sichtbar machen. Das geschieht durch die Einbindung von ESG in die Equity Story und die Integration in die Webseite des Unternehmens. Nach dem Börsengang wird dann das ESG-Reporting Aufmerksamkeit erfordern. Auch hier steigen die Anforderungen an die Unternehmen erheblich. Auf dem COP26 Climate Summit in Glasgow im November 2021 gab die International Financial Reporting Standards Foundation die Bildung des International Sustainability Standards Board (ISSB) bekannt, das kürzlich einen ersten Entwurf für das Sustainability Reporting veröffentlichte. Auch damit sollten sich die Börsenkandidaten bereits vor dem IPO vertraut machen, um ihre Erfolgschancen zu erhöhen.