Bildnachweis: Coloures-Pic –stock.adobe.com.

Das einzig Beständige ist der Wandel – das gilt auch für die Kapitalmärkte. 25 Jahre GoingPublic geben Anlass, zurückzublicken und zugleich Prognosen auf das bevorstehende Vierteljahrhundert zu wagen. Wie wird sich die Börse verändern?

Der 28. November 1997 ist ein grauer Tag in Frankfurt. Der Himmel ist bedeckt, zeitweise regnet es leicht. Die Alte Oper bekommt einen neuen Chef, im Kaufhaus Hertie an der Zeil wird eine neue Postfiliale eröffnet und draußen am Flughafen herrscht wie immer Hochbetrieb; alle paar Minuten startet oder landet eine Maschine. Zehn Kilometer weiter nordöstlich, am Börsenplatz 4, im großen Saal der Frankfurter Wertpapierbörse, geht es heute hingegen anders zu als sonst: Weniger Händler, die hektisch durcheinanderrufen, laufen und winken. Weniger Unruhe.

Es ist der erste Tag, an dem die Deutsche Börse das neue Handelssystem Xetra in der Praxis umsetzt. Damit, so die Börse in einer Formulierung mit Selbstlobcharakter, „begann eine Erfolgsgeschichte des modernen Handels“.

1997, das Jahr, in dem im Dezember kurz nach XETRA auch GoingPublic das Licht der Welt erblickt und Firmen wie Mobilcom, EM.TV, AIXTRON, BB Biotech oder QIAGEN an die Börse gehen und in der Folge für manche Schlagzeile sorgen, stellt für die weitere Entwicklung des Finanzmarkts eine wichtige Wegmarke dar: „Der Kapitalmarkt – besonders die Börse – hat in den letzten 25 Jahren Höhen und Tiefen erlebt. In Erinnerung bleiben oft die Tiefen, das heißt die Krisen: Neuer Markt, Subprime-, Lehman- und Eurokrise, Corona und jetzt der Krieg in der Ukraine. Die Entwicklung des DAX zeigt aber, dass langfristig die Höhen überwiegen“, stellt Dr. Franz-Josef Leven, stellvertretender Geschäftsführer des Deutschen Aktieninstituts (DAI), mit optimistisch angehauchtem Realismus fest.

Neuer Markt – eine Art Turbo

Holger Hinz, Leiter des Kapitalmarktgeschäfts der Quirin Privatbank, nach seinem Fazit der vergangenen 25 Jahre befragt, sieht die Gründung des Neuen Markts als ein wesentliches Ereignis in der Geschichte des deutschen Kapitalmarkts. Das sei „eine Art Turbo“ für die deutsche Aktienkultur gewesen, der allerdings mit der Finanzmarktkrise und der damit einsetzenden Überregulierung in Europa jäh wieder abgewürgt worden sei.

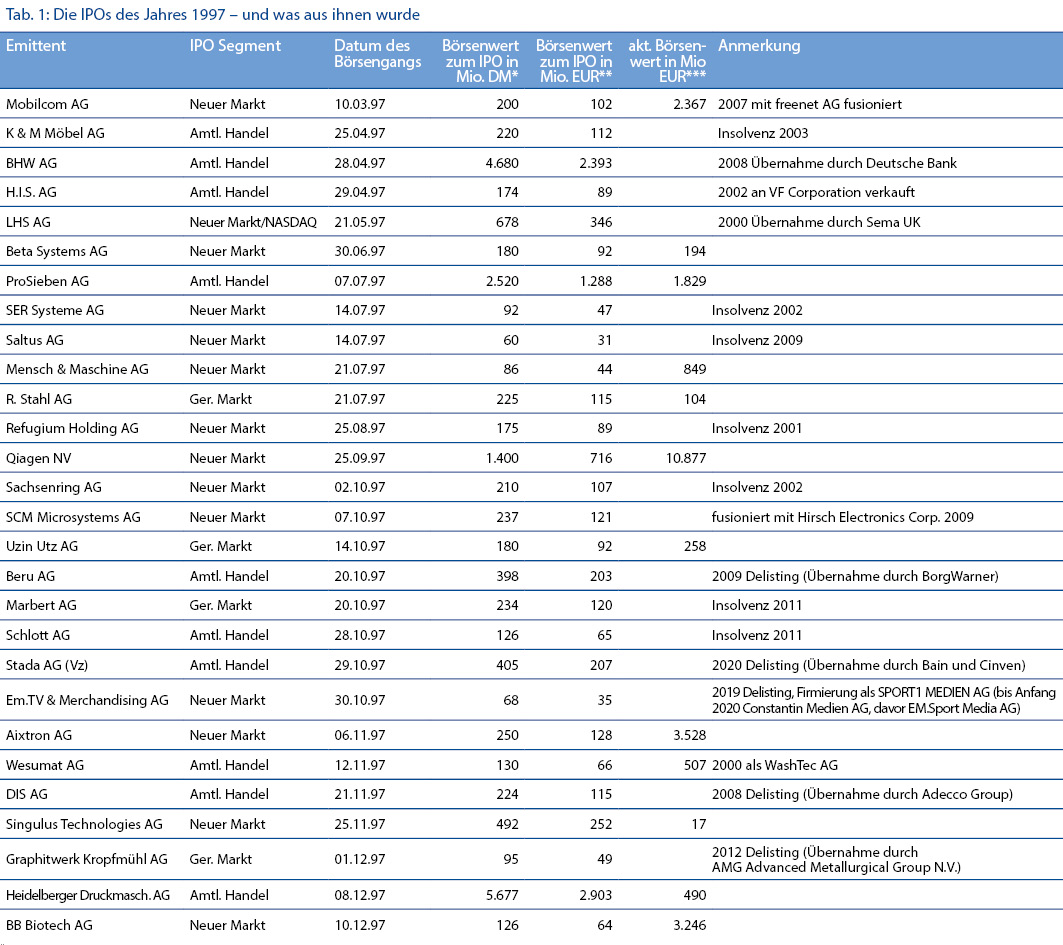

Auch Prof. Dr. Wolfgang Blättchen, Gründer und Gesellschafter von BLÄTTCHEN FINANCIAL ADVISORY sowie einer der unabhängigen IPO-Berater der ersten Stunde, beurteilt die Eröffnung des Neuen Markts am 10. März 1997 als „eine Sternstunde des deutschen Kapitalmarkts“. Mit 3,2 Mrd. EUR Emissionsvolumen habe dieser „endlich einmal“ sein Potenzial für Wachstumsunternehmen zeigen können. Zwischen März und Dezember 1997 kamen 14 Neuemissionen überwiegend aus den Bereichen Software-IT, Technologie und Medien an den Neuen Markt, das waren in dem Jahr die Hälfte aller Neuemissionen (Tab. 1). Bis zu seiner Einstellung im Jahr 2003 erlebte das junge Börsensegment mehr als 350 IPOs. Vom Jahrgang 1997 verfügten heute Mobilcom (Freenet), Bertrandt, QIAGEN, AIXTRON und BB Biotech über erhebliche Marktkapitalisierungen und Bekanntheit. Während die Emittenten von 1997 ursprünglich ca. 10 Mrd. EUR Börsenwert hatten, liegen die Kapitalisierungen der 24 übriggebliebenen Unternehmen heute bei über 24 Mrd. EUR. Prof. Dr. Blättchen: „Das zeigt doch, dass die negativen Kommentierungen nicht gerechtfertigt sind und in einer Marktwirtschaft ein sinnvoller Ausleseprozess stattfindet. Die schöpferische Zerstörung zuzulassen fällt Deutschland allerdings schwer“; dies erkläre für ihn auch den Erfolg der US-Börse Nasdaq.

Befeuert wurden die US-Märkte laut Hinz aber auch durch das „nie dagewesene Nullzinsumfeld“ und eine schnelle Deregulierung in Übersee. Prägend seien hier vor allem die führenden US-Technologieaktien gewesen. Hinz erinnert zudem an den Aufstieg Chinas vom Wachstumsmotor zur neuen Weltmacht. Und er verweist auf die globale Sicherung von Rohstoffen – welche zur Folge habe, dass die Welt heute „am Fliegenfänger chinesischer Hersteller für Vorprodukte“ hänge.

Mehr als eine Formalie für die jüngere Kapitalmarktgeschichte war 2002 die Verschmelzung des Bundesaufsichtsamts für das Kreditwesen mit den Bundesaufsichtsämtern für den Wertpapierhandel und das Versicherungswesen zur Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin). Neue Möglichkeiten schaffte am 1. Juli 2005 zudem die Gründung von m:access, dem Einstiegssegment für kleine und mittlere Unternehmen (KMU) der Börse München. Allerdings, so resümiert Christoph Schlienkamp, geschäftsführender Vorstand des Investmentverbands DVFA, ist die Marktregulatorik den KMU in den letzten Jahren „nicht zugutegekommen“.

Dagegen hat die Professionalität im Reporting nach Einschätzung von Michael Diegelmann, Vorstand der IR-Agentur cometis, zugenommen. Komplett richtig lag übrigens bereits 2013 die GoingPublic-Redaktion, als sie zu ihrem 15. Geburtstag zwar die fortdauernde Existenz des Euro bescheinigte, aber voraussagte, dass manche Länder aus der Europäischen Gemeinschaft ausscheiden würden.

Aktienkurse: Krisen gehören dazu

Und was machten die Kurse in den zurückliegenden 25 Jahren? „Börsen sind keine Einbahnstraße und werden durch Krisen geprägt“, fasst Schlienkamp die Entwicklung zusammen. Eine normale Volatilität sei mehr als gesund, eine übertriebene Volatilität lasse letzten Endes aber mehr Verlierer als Gewinner zurück und stärke nicht die positive Wahrnehmung der Börsen in der Öffentlichkeit.

Blickt man genau ein Vierteljahrhundert zurück, exemplarisch auf den IPO-Jahrgang 1997 (Tab. 1), so zeigt sich auch hier die ganze Bandbreite zwischen Erfolg, Krise und manchmal auch einem Niedergang. Von den 14 der damals 28 Börsenneulinge, die heute noch börsennotiert sind und selbstständig agieren, haben die meisten ihren Börsenwert vervielfacht, ganz vorne dran QIAGEN, BB Biotech, AIXTRON, Mensch und Maschine und Mobilcom. Aber die Bilanz zeigt eben auch sieben Insolvenzen und genauso viele Übernahmen bzw. Fusionen, in einigen Fällen verbunden mit einem Rückzug von der Börse (Delisting) – was verdeutlicht, dass börsennotierte Gesellschaften genau denselben Wettbewerbsanforderungen unterliegen wie private Unternehmen. Mehr noch: Die Transparenzanforderungen, die mit einer Notiz am Kapitalmarkt einhergehen, sorgen dafür, dass die Marktmechanismen hier oft schneller und direkt greifen. Börsennotierte Unternehmen sind sozusagen auf dem Präsentierteller eines Wirtschaftsstandorts.

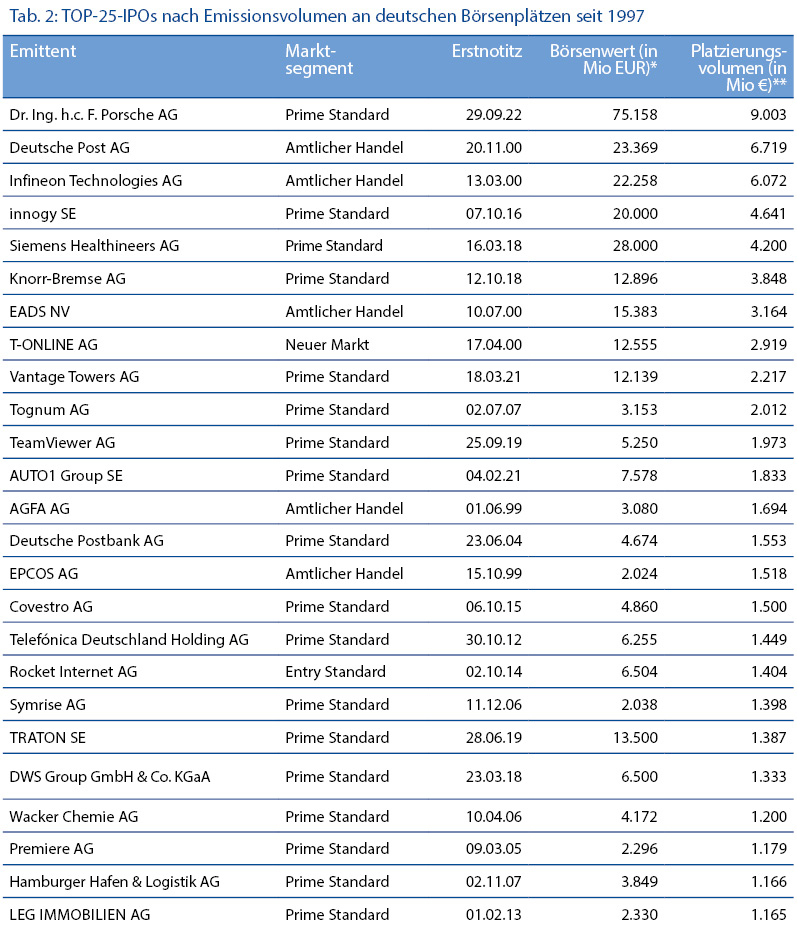

Dass dies auch sehr positiv nach außen wirken und zum Renommee der einzelnen Unternehmen beitragen kann, zeigt eine Liste der größten Börsengänge (gemessen am Emissionsvolumen) der vergangenen 25 Jahre (Tab. 2). Hier hat sich durchaus ein Who‘s who der deutschen Aktiengesellschaften versammelt. Streng genommen gehört hier vor die Porsche AG noch die Deutsche Telekom ganz vorne mit dazu. Deren erster Börsengang war allerdings schon am 18. November 1996, weshalb sie in dieser Retrospektive knapp durchs Raster fällt. Das erste öffentliche Angebot von T-Aktien brachte damals einen Emissionserlös von umgerechnet 10,4 Mrd. EUR, und auch die Telekom, heute nicht ganz 100 Mrd. EUR wert, genau wie die meisten anderen Unternehmen aus der Liste der größten Neuemissionen, konnten ihre Marktkapitalisierung trotz aller Aufs und Abs an der Börse über die Jahrzehnte weiter steigern.

Solch Auftreten geht natürlich auch mit Arbeit einher, denn die Börsenpräsenz will gepflegt und begleitet werden. So hat nach Einschätzung von Prof. Dr. Bernd Meyer, Chefanlagestratege und Leiter Multi Asset bei Berenberg, die Analyse von Sentiment, Anlegereinflüssen und Positionierungsdaten in den zurückliegenden Jahren für Emittenten wie Investoren eine zunehmend zentrale Rolle eingenommen, auch um antizyklisch Opportunitäten zum Kauf oder Verkauf der eigenen Aktie zu erkennen. Trends wie passives Investieren, die zunehmende Dominanz der Derivatemärkte sowie das prozyklische Verhalten regelbasierter Anlagestrategien haben seiner Meinung nach das Verhalten der Kapitalmärkte stark verändert. Prof. Dr. Meyer: „Die Titel wichtiger Indizes bewegen sich immer gleichgerichteter, es komme vermehrt zu scharfen Marktbewegungen und Übertreibungen.“

Zu wenige Börsengänge in Deutschland

Und es gibt auch kritische Stimmen zur Entwicklung des Kapitalmarkts, so z.B. von Prof. Dr. Michael H. Grote, Professor für Corporate Finance an der Frankfurt School of Finance & Management. Er findet: „Die Börse in Deutschland wird einer ihrer bedeutenden Aufgaben nicht gerecht, der Finanzierung von Unternehmen durch Investoren mithilfe von Börsengängen oder Initial Public Offerings (IPOs) – denn im Durchschnitt gab es hierzulande gerade neun Börsengänge pro Jahr in den vergangenen zehn Jahren. Im Gegenteil: Weitaus mehr Unternehmen verlassen die Börse. Im gleichen Zeitraum nahm die Zahl der börsennotierten Unternehmen um etwa ein Drittel ab.“

Wenn Börse zum Kasino wird

Einen sogar eher abschätzigen Blick auf die Entwicklung des Kapitalmarkts wirft der frühere Börsenhändler und heutige Geschäftsführer der Finanzethos GmbH, Dirk Müller: „Der ursprüngliche Sinn von IPOs war, Menschen mit Kapital, aber ohne Ideen zusammenbringen mit Menschen, die Ideen, aber kein Kapital haben.“ Jeder konnte sich an den Emissionen beteiligen. Früher seien Makler wie er verpflichtet gewesen, Aktienkurse zu puffern. „Da gab es über Stunden den gleichen Kurs.“ Heute hingegen würden Kurse auch ohne neue Nachrichten oftmals innerhalb kurzer Zeit wild ausschlagen. Und überhaupt: „Wie kann es sein, dass Elon Musk mit einem einzigen Tweet den Twitter-Kurs in den Keller schickt? Da findet keine Kontrolle statt“, so Müller.

Die Börse ist in seinen Augen zum „Kasino“ geworden. Investoren seien heute oftmals kurzfristige Spekulanten. Privatanleger und Ankerinvestoren hätten sich hingegen stark zurückgezogen. Gehandelt werde überwiegend mit gebrauchten Aktien „und in noch größerem Maße allen möglichen Wetten darauf“.

Eine Art Wette war einst auch der Handel mit so manchen „Stars“ des Neuen Markts. Die meisten von ihnen sind längst Geschichte – doch es gibt sie, die Unternehmen, die den Weg aus den damaligen Irrungen herausgefunden und eine wirtschaftlich nachhaltige Entwicklung genommen haben. So resümiert Markus Ruf, Finanzvorstand des Technologiedienstleisters Bertrandt, eines Neue-Markt-Kinds der ersten Stunde: „Mit dem Börsengang und den daraus zugeflossenen Mitteln haben wir die Basis für eine langfristige Unternehmensentwicklung geschaffen.“ Und Dr. Daniel Koller, Leiter des Investment Management Teams bei BB Biotech, meint: „Als wir vor 25 Jahren BB Biotech als Investmentgesellschaft an der Frankfurter Börse gelistet haben, waren wir ein Exot. Mit dem Listing erhielten wir das notwendige Schaufenster, um BB Biotech einer breiten Anlegerschaft näherzubringen.“ Im Rückblick war das Listing daher ein Meilenstein in der Entwicklung von BB Biotech.

Kapitalmarkt 2047: Aktienhandel per Kopfnicken?

Sicher ist: Trotz aller Erfahrungen und Lehren der vergangenen 25 Jahre wird auch das bevorstehende Vierteljahrhundert am Kapitalmarkt seine Hochs und Tiefs, Erfolge und Krisen, Gewinne und Verluste mit sich bringen. Doch was wann und wie passiert, stimmt angesichts der Komplexität unserer Welt meist nur bedingt mit unseren Erwartungen und Vorstellungen überein.

Weitgehend unstrittig dürfte die Meinung des Beratungsunternehmens Deloitte sein, das in der Studie „2023 banking and capital markets outlook“ zu dem Ergebnis kommt, dass sich die globale Wirtschaft derzeit in einem fragilen und fragmentierten Zustand befindet. Russlands Krieg gegen die Ukraine, Brüche von Lieferketten, Energieschocks und die hohe Inflation bestimmten den Rahmen. Gleichzeitig würden eskalierende geopolitische Risiken, der Trend zur Deglobalisierung und unterschiedliche Bezahlsysteme die Welt hin zu in einer neuen wirtschaftlichen Ordnung treiben und wohl auch die globalen Finanzströme beeinflussen.

Wie aber könnte der Kapitalmarkt des Jahres 2047 aussehen? Ulrich Kirstein, Pressesprecher der Bayerischen Börse, versucht sich an einem Blick in die Kristallkugel, geprägt von einer Mischung aus Hypothese, Wahrheit und Augenschmunzeln: „Gibt es die Börse noch? Gibt es den Verfasser noch?“, fragt er sich. „Keine Frage: Er liegt im Clubsessel. Seine Sonnenbrille spiegelt die aktuellen Kurse der weltweit agierenden Konzerne wider, die ihm eine Platine hinter dem rechten Ohr mitteilt. Gleichzeitig blinken Meldungen auf, die laut MiFID 43 sekündlich jeden Kurs begleiten. Durch einfaches Nicken hat der Autor soeben 70 Aktien der auf Kunstrindfleisch spezialisierten Cash-Cow-Company erworben.“

Fantasie oder Prognose: Wenn der DAX40 zum Green45 wird

Pressesprecher Kirstein ist in seinem Ausblick nicht zu bremsen: „Der DAX, er heißt inzwischen Green45, bewegt sich bei knapp 47.000 Punkten. Die größten Unternehmen darin haben die altmodischen US-Techkonzerne in Sachen Marktkapitalisierung längst hinter sich gelassen. Smartphones sind Museumsstücke geworden, telefoniert wird via Gedankenübertragung. Die Aktienrente hat sich bewährt und durchgesetzt, der deutsche Staatsfonds zählt zu den größten der Welt. Mit dem FC St. Pauli hat sich der letzte Fußballverein in eine Aktiengesellschaft umfirmiert und plant einen Börsengang – in München, wo es dafür ein eigenes Sportsegment gibt.

Das Bargeld ist längst abgeschafft. Eine transparente, neutrale, regulierte Handelsplattform ist mehr denn je gefragt, die Erinnerung an die Zusammenbrüche der meisten Kryptobörsen hat ihre Spuren hinterlassen. Die Unternehmen benötigen Kapital, das mittels Blockchain ohne umständliche Verwahrstellen seine Empfänger erreicht.“

Bedeutung des Kapitalmarkts nimmt zu

Kirsteins Bild des Kapitalmarkts 2047 mag eine gute Portion Fantasie bergen. Interessanterweise deckt es sich in vielen Punkten mit den Erwartungen anderer Marktteilnehmer, die GoingPublic befragt hat. Dabei geht Meyer von der Berenberg Bank davon aus, dass die Bedeutung der Kapital- und insbesondere der Aktienmärkte weiter zunehmen dürfte. Zum einen würden in Europa, vor allem in Deutschland, in den nächsten 25 Jahren die Schwächen des umlagefinanzierten Rentensystems immer offensichtlicher werden. Nach bisher nur halbherzigen Ansätzen für eine steuerbegünstigte aktienbasierte Altersvorsorge sieht Meyer die Chancen auf überzeugendere Konzepte steigen. Zum anderen sprächen in der kommenden Dekade eine voraussichtlich deutlich höhere Inflation sowie eine aufgrund hoher Staatsschulden wahrscheinlich anhaltende finanzielle Repression für einen Fokus auf reale Anlagen wie Aktien. Während sich der Trend zu passivem Investieren vorerst fortsetzen dürfte, entstünden für aktive Anlagestrategien zunehmend Chancen. Sie dürften daher „ein deutliches Revival“ erleben.

Veränderungen im Falle eines Konflikts mit China

Dr. Marc Liebscher, Rechtsanwalt und Vorstandsmitglied der Schutzgemeinschaft der Kapitalanleger (SdK), stellt die Entwicklung des Kapitalmarkts in Zusammenhang mit großen übergeordneten Ereignissen. So verweist er darauf, dass China nach Annahme nahezu sämtlicher US-amerikanischer Wirtschafts- und geopolitischer Analysten in den kommenden 15 Jahren Taiwan militärisch angreifen wird. In der Folge würde es zu einer militärischen Konfrontation unter Beteiligung der USA kommen, die drastische Wirtschaftssanktionen des westlichen Wirtschaftsraums gegen China auslösen würde. Damit würde der wirtschaftliche Austausch mit China Richtung null heruntergefahren werden.

Vor diesem Hintergrund ist es laut Dr. Liebscher wahrscheinlich, dass die westlichen Kapitalmärkte künftig stark beeinflusst werden vom Verhältnis zu China, von der Rückführung bestehender Liefer- und Vertriebsketten, einer Pause für die Globalisierung sowie dem Zugang zur sogenannten Ultra-Advanced-Chiptechnologie als Wohlstandskriterium.

Die To-dos der nächsten Jahre

Was sind angesichts dieser Annahmen und Prognosen die wichtigsten To-dos für die nächsten Jahre? „Die Welt hat nicht auf Deutschland gewartet“, meint Hinz. Es sei an uns, den Standort rational und nicht ideologisch so zu gestalten, dass er sich wirtschaftlich sinnvoll trägt und so strategisch aufgestellt wird, dass er bezahlbar für die Bevölkerung bleibt. Zudem müsse er sicheren Zugang zu allen grundlegenden Dingen des Lebens ermöglichen – ohne von Dritten erpresst zu werden. Ohne eine Börse werde das bei anhaltender Regulierung der europäischen Banken nicht möglich sein.

Müller hält die Aktienmärkte trotz aller Kritik für „extrem sinnvoll“. Sein Wunsch wäre, dass die Börse wieder ethischer wird und sich der IPO-Markt wieder zu einer Beteiligungsmöglichkeit für eine breite Anlegerschaft entwickelt.

Optimistisch blickt Prof. Dr. Blättchen in die Zukunft. Angesichts der Umwälzungen durch die Digitalisierung und ein verändertes „Mindset“ der jungen Generation zu Aktien und Eigenkapital sei er für zukünftige IPOs positiv gestimmt. Um jedoch wieder einen ähnlichen IPO-Boom wie zu Zeiten des Neuen Markts zu erreichen, brauche es „Veränderungen im Aktienrecht und im Instrumentenkasten der Regularien“. Welche das sein werden und vor allem, wer diese Veränderungen herbeiführt, ist derzeit nicht abzusehen. Eines lässt allerdings aufhorchen: So hat die EU-Kommission sich noch während der Pandemie mit einem Aktionsplan für eine Kapitalmarktunion in Europa zu Wort gemeldet. Einheitlich, transparent und liquide soll der gemeinsame Kapitalmarkt idealerweise sein, grenzüberschreitende Investitionen nicht mehr behindert werden, Verbraucher geschützt und die Finanzierungsmittel über die Börsen ungehindert fließen. „Die Marktfinanzierung wird die Lebensader sein, durch die die Erholung und das künftige Wachstum auf lange Sicht genährt werden“, heißt es in einem Positionspapier. Nur zu, kann man da sagen – die Börsianer träumen davon schon lange.

Autor/Autorin

Thorsten Schüller

Freier Wirtschafts- und Finanzjournalist. Für GoingPublic Media betreut er das viermal jährlich erscheinende HV Magazin.

MAGAZIN JETZT DOWNLOADEN!

MAGAZIN JETZT DOWNLOADEN!