Bildnachweis: hogehoge511_AdobeStock.

Die Zahl der Börsengänge ist stark zurückgegangen, und das nicht nur als Resultat volatiler Börsen, steigender Zinsen und des Endes des SPAC-Booms. Der Börsengang als Instrument der Wachstumsfinanzierung findet inzwischen, wenn überhaupt, oft später im Entwicklungszyklus eines Unternehmens statt. Gesellschaften bleiben lieber länger nicht notiert. Die Verfügbarkeit von Wachstumskapital aus Venture-Capital-(VC-) und Growth-Equity-Fonds bleibt hoch und oft ersetzt nun ein weiteres Private Placement vorerst den Börsengang.

Initial Public Offerings (IPOs) waren über ein Jahrhundert lang das bevorzugte Instrument zur Finanzierung von Unternehmen einer bestimmten Größe, aber das Investitionsumfeld hat sich inzwischen drastisch verändert. Die Zahl der börsennotierten Unternehmen ist seit den späten 1990er-Jahren bis 2016 um 52 % zurückgegangen – ungeachtet der Tatsache, dass nie zuvor so viele Unternehmen gegründet wurden. Von 1980 bis 2000 gab es mehr als 6.500 IPOs, aber von 2001 bis 2022 waren es weniger als 3.000. Und die Bewertungen haben sich vervielfacht: Der mediane Marktwert eines Unternehmens bei seinem Börsengang (inflationsbereinigt) betrug 1980 nur 105 Mio. USD, während er 2021 bei 1,33 Mrd. USD lag.

Reichlich privates Kapital vorhanden

Der Rückgang bei den IPOs liegt nicht an einer vermeintlichen Flaute an guten Geschäftsmodellen; stattdessen gilt das Motto „Stay Private Longer“. Anstatt Aktien an die Öffentlichkeit zu verkaufen, wenden sich diese Unternehmen VC-Fonds und dem privaten Markt zu. Gerade bei etablierten Geschäftsmodellen mit einer langjährig stabilen Investorenbasis ist es häufig einfacher, vor dem IPO noch eine Series D oder E als Private Placement einzusammeln.

Regulatorik schreckt ab

Ein Grund dafür ist, dass reichlich privates Kapital verfügbar ist. Länger privat zu bleiben eröffnet Gründern und übrigen Anteilseignern zudem die Möglichkeit, länger die Kontrolle über ihr Unternehmen behalten zu können. Abschreckend wirken auf manche auch die Belastung durch die Regulatorik sowie die Volatilität des Aktienmarkts: Schon ein schlechtes Quartal kann den Kurs abstürzen lassen und anschließend zeitaufwendige Investorenkommunikation verlangen, also viel Managementkapazität binden. Mit wachsender Größe des Unternehmens sind die genannten Herausforderungen mit Börsennotiz dann schon leichter zu verdauen.

Zudem ist es in vielen Start-ups heute üblich, dass eine recht große Anzahl an Mitarbeitern am Unternehmen beteiligt ist. Für diese kann ein Börsengang zwar einerseits ein Liquiditätsevent darstellen, auf der anderen Seite ist es aber für das Unternehmen sowie die Mitarbeiter nach dem Börsengang um einiges aufwändiger, Beteiligungen auszugeben – ganz abgesehen davon, dass die Bewertungen nicht notierter Unternehmen keinen täglichen Schwankungen unterworfen sind.

Marktumfeld belastend

Neben diesen grundsätzlichen Aspekten spielt natürlich das aktuelle Marktumfeld eine Rolle: höhere Zinsen und damit höhere erwartete Eigenkapitalrendite, geopolitische Risiken und die besonders in Deutschland schwächelnde Wirtschaft. Bewertungen an der Börse reagieren sofort, womit der Börsengang als Option zumindest zeitweise unattraktiv wird. Es ist ein Käufermarkt und die Angebotsseite streikt. Assetmanager wollen ihre Vorzeigeobjekte in so einer Umgebung nicht abgeben.

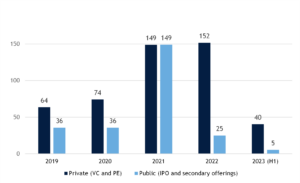

Prompt sank 2022 die Zahl der IPOs weltweit um 45% auf 1.333, während das Emissionsvolumen um 61% auf 180 Mrd. USD schrumpfte. Seit Anfang 2022 wurden mehr als 300 geplante Börsengänge abgesagt oder verschoben. Einen signifikanten Anteil an diesem Rückgang hatte auch das Ende des SPAC-Booms. 2021 gab es noch 682 SPACs mit einem globalen Volumen von mehr als 170 Mrd. USD. Heute sind SPACs kein Thema mehr – eine für die langfristig gesunde Entwicklung der Börsenplätze zu begrüßende Entwicklung.

Frühere Profitabilität erwartet

Generell ist der börsennotierte Markt einerseits nicht mehr empfänglich für reine Wachstumsstorys, die bei immensem Cash Burn keinen kurzfristigen Weg zu operativer Profitabilität zeigen können. Andererseits sind die Wachstumsraten bei privaten Unternehmen höher und die Bewertungen am Börsenmarkt schlagen in beide Richtungen stärker aus. Daten von Hamilton Lane zufolge fanden sämtliche Exits aus Private-Equity-(PE-)Portfolios immer noch zu höheren Bewertungen statt als in der vorhergehenden Finanzierungsrunde – ein Argument für die Qualität der Unternehmen, die in PE-Portfolios liegen.

Gefahren für Frühstarter an der Börse

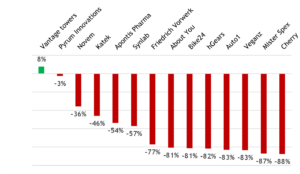

Hinzu kommen strukturelle Schwächen besonders in Deutschland: Hier fehlt nach wie vor eine Aktienkultur und damit verfügbares Kapital. Die Anforderungen an Mindestmarktkapitalisierung und -liquidität steigen stetig. Unternehmen, die heute zu früh das Parkett betreten, finden sich schnell in einer Abwärtsspirale aus sehr niedriger Liquidität und fallendem Aktienkurs wieder, wie man etwa an der Kursentwicklung der Börsenneulinge 2021 sehen konnte, wo viele in die Kategorie „hohes Wachstum, hoher Verlust“ fielen.

Hier ist auch die Politik gefragt, um bessere Rahmenbedingungen und einen nachhaltigen Kapitalmarkt zu fördern: Die Kleinstaaterei bei Börsenplätzen sollte hinterfragt werden und es braucht besonders in Deutschland einen Umbau hin zur Aktie als Anlage. Ein Vorzeigebeispiel ist Schweden: Hier fanden 2022 14-mal so viele IPOs statt wie in Deutschland; 2021 waren es sogar 113. Seit der Rentenreform spielen Aktien in Schweden eine gewichtige Rolle für die Altersvorsorge – für Arbeitnehmer in Schweden ist es verpflichtend, 2,5% des Bruttoeinkommens für eine private Altersvorsorge aufzuwenden. Die staatliche Alternative dafür ist der AP7, ein Aktienfonds.

Nach Bereinigung wird sich auch der IPO-Markt wieder öffnen

Zwar läuft der IPO-Markt auf Sparflamme – das wird aber nicht so bleiben. Wir haben nach dem ersten Coronaschock 2020 gesehen, wie schnell der Markt sich anpassen kann. Vereinzelte Börsengänge (Porsche als Beispiel) zeigen auch, dass der Markt nicht „geschlossen“ ist. Bei einem Blick in die Historie wird deutlich, dass sich Emissionsvolumina in der Regel recht schnell wieder erholen. Der Unterschied zur Dotcomkrise 2001 (ca. 24 Monate IPO-Flaute) und der globalen Finanzkrise 2008 (ca. zwölf Monate ohne IPOs) besteht größtenteils darin, dass sich nach mehr als einer Dekade Nullzinspolitik die Rahmenbedingungen gravierend geändert haben. Höhere Zinsen haben die Bewertungen von Wachstumsunternehmen reduziert – und es sind ja gerade solche „Growth Stories“, die eigentlich die Pipeline an IPO-Kandidaten stellen. Mit einiger Zeit wird sich diese Schieflage allerdings von selbst bereinigen: Geschäftsmodelle und erwartete Renditen werden sich der neuen Realität anpassen und Unternehmen, die heute noch ein weiteres Private Placement machen, sind dann die Börsengänger von morgen.

Fazit

Obwohl Märkte und Erholungszeiträume äußerst unvorhersehbar sind, können Managementteams sich bereits heute auf den Moment vorbereiten, in dem die Märkte wieder öffnen. Das gibt ihnen mehr Spielraum bei der Transaktionsausführung und letztendlich Erfolg bei der Navigation im Kapitalmarkt. Die Vorhersehbarkeit des Geschäfts und der Weg zur Rentabilität werden dann absehbar im Fokus des Investoreninteresses stehen – darauf gilt es, ausführlich einzugehen. Doch auch für Unternehmen in privater Hand sind die Zeiten härter geworden: Während des Techbooms konnten erfolgreiche Start-ups die Konditionen diktieren und sich ihre Investoren aussuchen. Jetzt heißt es, mit der bestehenden Investorenbasis die besten Terms zu verhandeln und den Businessplan an höhere Anforderungen an die Profitabilität anzupassen.

Autor/Autorin

John Klein

John Klein leitet das Equity Research bei Bryan, Garnier & Co in Paris. Zuvor war er u.a. bei Zalando in Berlin und bei der Hamburger DTCP im Bereich Investor Relations tätig. Als Partner in der unabhängigen Kapitalmarktberatung Feros Advisers beriet er mehrere Jahre lang europäische Small- und Mid Caps. Bis 2016 leitete er das Chemieaktienresearch bei Berenberg in London. Er ist Diplom-Volkswirt und hat einen Master in Finance.