Für junge Wachstumsunternehmen ist die Mitarbeiterbeteiligung ein Schlüssel zum Erfolg, denn selten können stattliche Gehälter wie in der etablierten Großindustrie gezahlt werden. Von Prof. Dr. Wolfgang Blättchen

Eine Beteiligung erfolgt in der Regel bereits in der frühen Phase der Unternehmensgründung, in der sich zunehmend sogenannte „cashorientierte“ Vergütungsinstrumente wie Phantom Stocks oder „Stock Appreciation Rights“ (SARs) durchgesetzt haben. Jedoch sind diese Vergütungssysteme meistens so gestrickt, dass sie nur bei einem Unternehmensverkauf funktionieren. Da die Wertsteigerung von Gründung bis zum „Exit“ beachtlich sein kann und diese Beteiligungsprogramme nicht selten zweistellige Prozentanteile an der Wertsteigerung umfassen, können sie auch zu großen Zuflüssen an die Begünstigten führen. Ist dieser „Exit“ ein Börsengang, so sind diese „Cash-Programme“ nicht ungefährlich, da im schlimmsten Fall ein großer Teil des geplanten Emissionserlöses für die Bezahlung der Programmbeteiligten abgezweigt werden muss. Dieser Umstand wird von den neuen Investoren wohl kaum akzeptiert, sodass dieses exitorientierte Programm in ein „IPO-taugliches“ Programm umgewandelt werden muss.

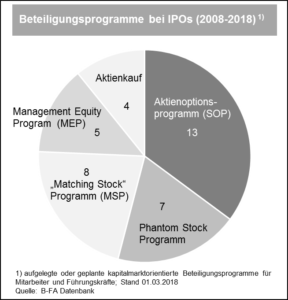

Diese Programme sind vor allem interessant für ertragsstarke Unternehmen, da der entstehende Aufwand auch steuerlich geltend gemacht werden kann. Außerdem unterliegen sie nicht den Restriktionen des Aktienrechts, sodass diese Instrumente einfacher aufzulegen sind. Der reine Aktienkauf, worunter auch die steuerbegünstigten Belegschaftsaktien fallen, fand bisher in nur vier Fällen Anwendung. Eine Sonderform des direkten Aktienerwerbs sind „Management-Equity-Programme“ (MEP), die in der Regel im Rahmen eines LMBOs aufgelegt werden. Dabei erwirbt eine ausgewählte Gruppe von Managern parallel zum Private-Equity-Investor Anteile am Unternehmen; im Schnitt werden für sämtliche der genannten Beteiligungsprogramme ca. 6% des vorbörslichen Grundkapitals reserviert.

Im AktG wird die Ausgabe von Aktienoptionen im Vergleich zu ausländischen Rechtsformen relativ restriktiv gehandhabt, wonach eine vierjährige Mindestausübungssperrfrist und eine maximale Kapitalreserve von 10% zu beachten sind. Zwar können alternativ Phantom-Stocks-Programme aufgelegt werden, jedoch sind diese aufgrund der Cashbelastung kaum für junge Wachstumsunternehmen geeignet. Gerade im „Kampf um die besten Köpfe“ können diese Restriktionen zu Wettbewerbsnachteilen führen und sollten daher vom Gesetzgeber dringend überdacht werden.

Die Kolumne erschien zuerst in der April-Ausgabe des GoingPublic Magazins.

Autor/Autorin

Die GoingPublic Redaktion informiert über alle Börsengänge, Being Public, Investor Relations, Tax & Legal, Themen und Trends rund um die Hauptversammlung sowie Technologie – Finanzierung – Investment in den Lebenswissenschaften.