Bildnachweis: © Bentley Endovascular Group AB, Bentley InnoMed, ©Bentley InnoMed.

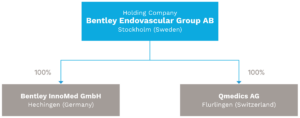

Ende Oktober überraschte der Entwickler von Ballonkathetern aus dem schwäbischen Hechingen mit der Ankündigung, dass drei neue Pre-IPO-Investoren ins Unternehmen eingestiegen sind; zudem erfolgte die Gründung der Bentley Endovascular Group AB, unter der die bisherigen Aktivitäten zusammengefasst sind. CEO Büchert erläutert im Gespräch mit GoingPublic das weitere Timing, seine Präferenzen für einen Börsengang an der Nasdaq Nordic sowie die Wachstums- und Expansionspläne des Stentsherstellers.

GoingPublic: Herr Büchert, Ihr Unternehmen ist mit führend in einem sehr sensiblen Bereich der Medizintechnik. Bereits seit 2012 sind Sie mit Produkten wie Implantaten für minimalinvasive Behandlungen von Gefäßerkrankungen am Markt – besser bekannt als Ballonkatheter oder Stents. Warum streben Sie erst jetzt an den Kapitalmarkt?

Büchert: Erst? Das Unternehmen ist bereits 2009 gegründet worden; mit unserem Hauptprodukt, dem BeGraft Stent, sind wir seit Dezember 2013 im Markt. Das ist jetzt zehn Jahre her – in der Medizintechnikbranche ist das kein langer Zeitraum. Zudem: Wir waren damals 25 Mitarbeiter, jetzt sind wir rund 420 Kollegen, etwa 100.000 unserer Stents werden pro Jahr bei Patienten eingesetzt, und wir wachsen weiter. In nächster Zeit werden daher ergänzend zu unserem organischen Wachstum auch weitere Akquisitionen anstehen. Dazu benötigen wir jetzt Investoren – so erklärt sich unser Timing.

Doch warum nun der Börsengang gerade in diesen schwierigen Zeiten? Andere Kandidaten verschieben oder zwischenfinanzieren sich anderweitig, um sich nicht unter Wert an der Börse zu verkaufen.

Es stimmt: Die Lage am Aktienmarkt ist schwierig und auch das Timing unseres Börsengangs hängt am entsprechenden Marktsentiment. Allerdings sind unsere Produkte nahezu konjunkturunabhängig. Die Patienten, die diese Produkte nachfragen, müssen behandelt bzw. operiert werden – unabhängig davon, wie die Konjunktur läuft oder wohin sich die Börsenkurse gerade bewegen. Auch während der Coronapandemie sind Operationen ja nur wenige Wochen verschoben, nicht aufgehoben worden. Für unser Unternehmen führte die Pandemie zunächst zwar zu einem Umsatzeinbruch von 50% ab April 2022; aber bereits im Juli 2020 hatten wir schon wieder Volumina wie vor Beginn der Pandemie.

Generell geht es uns beim Thema Börsengang nicht um schnelles Geld: Uns geht es um die Möglichkeit, über eine Kapitalaufnahme unsere Volumina insgesamt zu steigern und so weitere Unabhängigkeit für die geschäftliche Entwicklung zu erlangen.

Dennoch haben Sie sich nun ganz kurzfristig für Bentley InnoMed bzw. die gerade neu gegründete Holding Bentley Endovascular Group AB drei Pre-IPO-Investoren ins Unternehmen geholt, wie sie just vor diesem Interview öffentlich mitteilten: Keensight Capital, A.P. Moller Holding und Bonit Capital. Ist diese Finanzierungsrunde den unsicheren Märkten geschuldet?

Nein, das Vorgehen war so geplant. Wir haben uns explizit dafür entschieden, erfahrene Investoren an Bord zu holen, die schon einmal ein Medizintechnikunternehmen an die Börse gebracht haben, und dann die weiteren Schritte zu gehen. Einer der Investoren, Larry Leksell von Bonit Capital, ist in Schweden so bekannt wie Ferdinand Piech in Deutschland. Und James Mitchell von Keensight Capital ist ausgebildeter Arzt – der versteht die Herausforderungen des Medizintechnikbereichs. Sie sehen: Wir wollen kein Stupid Money, sondern Smart Money.

Waren die genannten Investoren bereits zuvor mit kleineren Summen bei Bentley InnoMed investiert?

Nein, alle drei sind neu eingestiegen bei der jüngst gegründeten Holding Bentley Endovascular Group AB. Wir sind operativ cashflow-positiv, sodass wir weder die Pre-IPO- noch die IPO-Investoren dringend benötigen. Wir haben keinen Druck mit dem Timing des Börsengangs. Aber wir haben größere Dinge vor, wollen die Produktion deutlich erweitern, ggf. Gebäude von der Gründerfamilie Sunnanväder erwerben und weitere Unternehmen akquirieren – deshalb dieses Vorgehen.

Von welcher Größenordnung sprechen wir bei dieser neuen Finanzierungsrunde vor dem Börsengang?

Über genaue Summen und Bewertungen haben wir Stillschweigen vereinbart. Wir werden aber weiterhin und auch nach dem Börsengang ein Familienunternehmen bleiben. Wir haben jetzt nur einen kleinen Anteil herausgegeben – die Gründer und ihre Familien zusammen mit dem Management halten noch um die 90% des Unternehmens.

Möchte sich die Familie Sunnanväder als Haupteigner aus dem Unternehmen sukzessive verabschieden?

Hauptinvestor Lars Sunnanväder war bis vor fünf Jahren selbst CEO des Unternehmens. Er ist inzwischen 83 Jahre alt und hat bereits 13 Medizintechnikunternehmen gegründet und verkauft. Die Erlöse, die aus der Beteiligung der Investoren am Unternehmen erzielt werden, möchte er in neue Start-ups investieren. Dazu stößt er auch einige seiner privat gehaltenen Bentley-Anteile ab, um Mittel für neue Ziele zur Verfügung zu haben. Auch nach dem Börsengang werden er und seine Familie aber noch signifikant bei Bentley beteiligt bleiben.

Steht schon fest, welches Volumen dann das Public Offering haben wird und vor allem, wann dies denn nun erfolgen soll? Das Jahr 2023 ist fast vorüber.

Fest steht in jedem Fall, dass die Gründerfamilie, das Management und die Mitarbeiter des Unternehmens zusammen auch nach dem Börsengang die Mehrheit am Unternehmen behalten wollen. Zum Timing des IPO kann ich derzeit nur sagen: Der schwedische Winter ist lang und tendenziell erst im Mai zu Ende. Das mag Ihnen zu unpräzise sein, aber auch wir sind diesbezüglich vom Markt- und Börsenumfeld abhängig, und dieses könnte – das wissen Sie auch nur zu gut – derzeit besser sein.

Verständlich, der Börsengang kann also noch dauern. Steht denn der Börsenplatz Nasdaq Nordic, den Sie selbst bereits in Interviews als präferierte Handelsplattform erwähnt haben, schon fest? Was spricht etwa gegen Frankfurt?

Es spricht natürlich nichts gegen Frankfurt, aber vieles spricht für Stockholm und die Nasdaq Nordic. Zum einen gibt es in Schweden mehr börsennotierte Medtech-Unternehmen, die vergleichbar sind mit Bentley InnoMed. Zum anderen kommen die Firmengründer aus Schweden – auch deshalb ist die Affinität zu Stockholm gegeben. Wir streben an den First North Premier Growth Market an der Nasdaq Nordic – dieser ist unter allen vergleichbaren Plattformen etwas weniger aufwändig reguliert.

Welche Regulierung ist Ihnen denn zu anstrengend?

Es sind viele kleine Erleichterungen, die die Nasdaq Nordic im Vergleich mit anderen Handelsplätzen bietet, von der zugelassenen Mindestmenge des Free Float über die Zusammensetzung des Boards bis hin zum Umfang des nötigen Reportings. Damit nicht der falsche Eindruck entsteht: Wir werden in jedem Fall ein Quartalsreporting nach IFRS vorlegen.

Wenn Sie Quartalsberichte ohnehin liefern, hätten Sie dann nicht gleich an die „richtige“ Nasdaq gehen können, in den USA? Diesen Weg wählen manche Wettbewerber. Kam das für Bentley nicht infrage?

Nun, wir sind noch gar nicht operativ in den USA tätig, davon sind wir noch ca. vier Jahre entfernt. Daher halten wir eine Börsenpräsenz in den Vereinigten Staaten noch für verfrüht. Wir haben auch erst eine Zulassung für eines unserer Produkte von der FDA (Food & Drug Administration, Anm. der Red.). Wir sind mit unseren Produkten in diesem Markt zumeist noch in der Studienphase. Eine klinische Studie in den USA soll noch in diesem Jahr starten. Deshalb rechnen wir bei diesem konkret 2020 gestarteten Projekt damit, erst 2027 die ersten Umsätze zu machen. Der US-Markt macht für unseren Bereich der endovaskulären Implantate insgesamt rund 40% des Weltmarkts aus und bietet insofern erhebliches Potenzial für mehr.

Wofür genau sollen die Emissionserlöse aus dem Börsengang ausgegeben werden?

Das Geld aus dem Börsengang soll – Stand heute – für fünf Projekte verwendet werden: die Refinanzierung der Qmedics- und der BeBack-Katheter-Akquisitionen, dann werden wir die Produktion ausbauen und wie erwähnt Gebäude von Herrn Sunnanväder kaufen. Den Markteintritt in den USA werden wir mit entsprechenden Investitionen vorbereiten und wir werden nach Asien expandieren, konkret nach China. Zudem haben wir weitere Zukäufe vor, die sowohl in unserem Kerngebiet der endovaskulären Produkte als auch in anderen Feldern erfolgen können.

Wie gerade erwähnt, haben Sie unlängst Ihren wichtigsten Lieferanten gekauft, die Qmedics AG aus Schaffhausen in der Schweiz. Bentley selbst ist ein schwäbisches Unternehmen aus Hechingen und nun streben Sie nach Schweden an die Börse – wie vertragen sich diese unterschiedlichen Mentalitäten?

Herr Sunnanväder ist Schwede, aber seit 50 Jahren im Schwabenland. Ich kenne ihn seit mehr als zehn Jahren, weiß aber manchmal nicht, ob er ein schwedischer Schwabe oder ein schwäbischer Schwede ist. Die gemeinsame Sprache bei Bentley in Hechingen ist Deutsch, die Kommunikation nach außen erfolgt aber in der Regel auf Englisch. Insgesamt sind im Unternehmen 30 verschiedene Nationalitäten vertreten und es funktioniert gut. Daher würde ich sagen: Wir sind alle Europäer.

Im Zuge der Vorbereitungen zum Börsengang haben Sie auch Ihre Mitarbeiter aufgerufen, Aktionäre zu werden. In welchem Umfang sind diese beteiligt oder sollen sie noch beteiligt werden und zu welchen Konditionen?

Dass sich das Unternehmen zu diesem Schritt entschlossen hat, begrüße ich sehr. Ich bin der Überzeugung, dass jeder einzelne Mitarbeiter sich sehr für das Unternehmen verdient gemacht hat. Nur durch jede und jeden Einzelnen konnten wir uns so stark entwickeln. Ich bin daher sehr froh, dass wir den Mitarbeitern ein Aktiengeschenk im Gesamtwert von voraussichtlich um die 15 Mio. EUR machen können. Das heißt konkret: Jede Mitarbeiterin und jeder Mitarbeiter wird für jeden Monat der Zugehörigkeit ca. 400 EUR bekommen. Ebenso wird der geldwerte Vorteil von Bentley übernommen. Wir machen die Mitarbeiter also zu Aktionären. Zudem gibt es bei der Mitarbeiterbeteiligung keine Hierarchie. Reinigungskräfte bekommen denselben Wert pro Monat der Betriebszugehörigkeit angerechnet wie Manager – das finde ich großartig.

Abschließend noch einen Ausblick. Sie sind ein profitables Unternehmen mit zuletzt sogar zweistelligen Wachstumsraten – welche Umsatz- und Ertragserwartungen haben Sie für 2024?

Wir sind in den vergangenen fünf Jahren mit jeweils etwa 20% gewachsen und hatten eine EBITDA-Marge von etwa 30%. Für die Zukunft gehen wir weiterhin von starkem Wachstum und ordentlicher Profitabilität aus. Näher kann ich das derzeit mit Rücksicht auf die genannten Stillschweigevereinbarungen nicht präzisieren.

Herr Büchert, vielen Dank für das Gespräch.

Das Interview führten Simone Boehringer und Urs Moesenfechtel.

DATEN & FAKTEN: Bentley Endovascular Group AG

| Gründung | 2009 |

| Branche | Medizintechnik |

| Unternehmenssitz | Hechingen, Baden-Württemberg |

| Umsatz 2022 | 69 Mio. EUR |

| EBITDA 2022 | 24 Mio. EUR |

| Mitarbeiter | 420 |

| Anteilseigner vor Börsengang | Mehrheit von rund 90%: Gründer um Hauptaktionär Lars Sunnanväder und Management

Minderheitsbeteiligung: Keensight Capital, A.P. Moller Holding, Bonit Capital |

| Internet | www.bentley.global (Bentley InnoMed GmbH) www.group.bentley.global (Bentley Endovascular Group) |

Quelle: Unternehmensangaben