Bildnachweis: WeigelCF.

Insgesamt ist eine Konsolidierung auf nochmals niedrigerem Niveau festzustellen. Wertmäßig ist der M&A-Markt damit in H1/2023 nochmals um ein Drittel gegenüber den Halbjahreszahlen von 2022 eingebrochen, nach einem Wertrückgang im vergangenen Jahr von 21% gegenüber dem Spitzenjahr 2021. Die folgende Analyse von Weigel Corporate Finance basiert auf Daten von mergermarket.

589 Transaktionen im Inland

Konkret entfielen im ersten Halbjahr 589 Transaktionen (69%) auf das Inland und 263 auf das Ausland. Auf den Inlandsmarkt entfielen 29,5 Mrd. EUR (63%), während der Auslandsmarkt Transaktionen im Wert von 17,3 Mrd. EUR aufwies. Das festgestellte Transaktionsvolumen ist jedoch nur auf 99 der 852 Transaktionen (11,6%) mit veröffentlichtem Transaktionswert zurückzuführen, sowohl wert- als auch anzahlmäßig ein lange nicht mehr erlebtes Tief.

Der gesamte Transaktionswert aller Transaktionen liegt substanziell höher, auch wenn der Wert der größeren Transaktionen („Deals“), insbesondere börsennotierter Unternehmen, tendenziell eher bekannt ist als bei Private Equity („PE“)-Deals und Privatunternehmen, ist aber nicht messbar.

Zweites Quartal schwächer als das erste

Gerade im Inlandsmarkt war das zweite Quartal nochmals schwächer als das erste, trotz der größten angekündigten Übernahme seit August 2021, dem am 25. April bekannt gegebenen Verkauf des Wärmepumpengeschäfts der Viessmann Gruppe (Viessmann Climate Solutions SE) für 12 Mrd. EUR an den amerikanischen HVAC- und Gebäudeautomationsspezialisten Carrier Global Corporation. Im Auslandsmarkt ist jedoch sowohl bei den deutschen Käufen als auch bei deutschen Verkäufen im zweiten Quartal eine signifikante Erholungstendenz zu erkennen, wenn auch noch auf einem insgesamt niedrigen Niveau.

Vergleich mit der Schweiz

Zum Vergleich lohnt sich auch ein Blick in das Nachbarland Schweiz, wo wir für H1/2023 einen kumulierten Deal Value von 57,3 Mrd. CHF feststellen konnten, zufällig auch aus 99 Transaktionen mit veröffentlichtem Deal Value. Die größte Schweizer Transaktion war allerdings ein 29,3 Mrd. CHF teurer Zukauf des Rohstoffkonzerns Glencore in Kanada, so dass ohne die größte Transaktion für die Schweiz nur noch ein restlicher Deal Value von 28 Mrd. EUR verblieb, gegenüber 34,8 Mrd. EUR (33 Mrd. EUR) für Deutschland. Insgesamt haben wir 352 M&A-Deals mit Schweizer Beteiligung festgestellt.

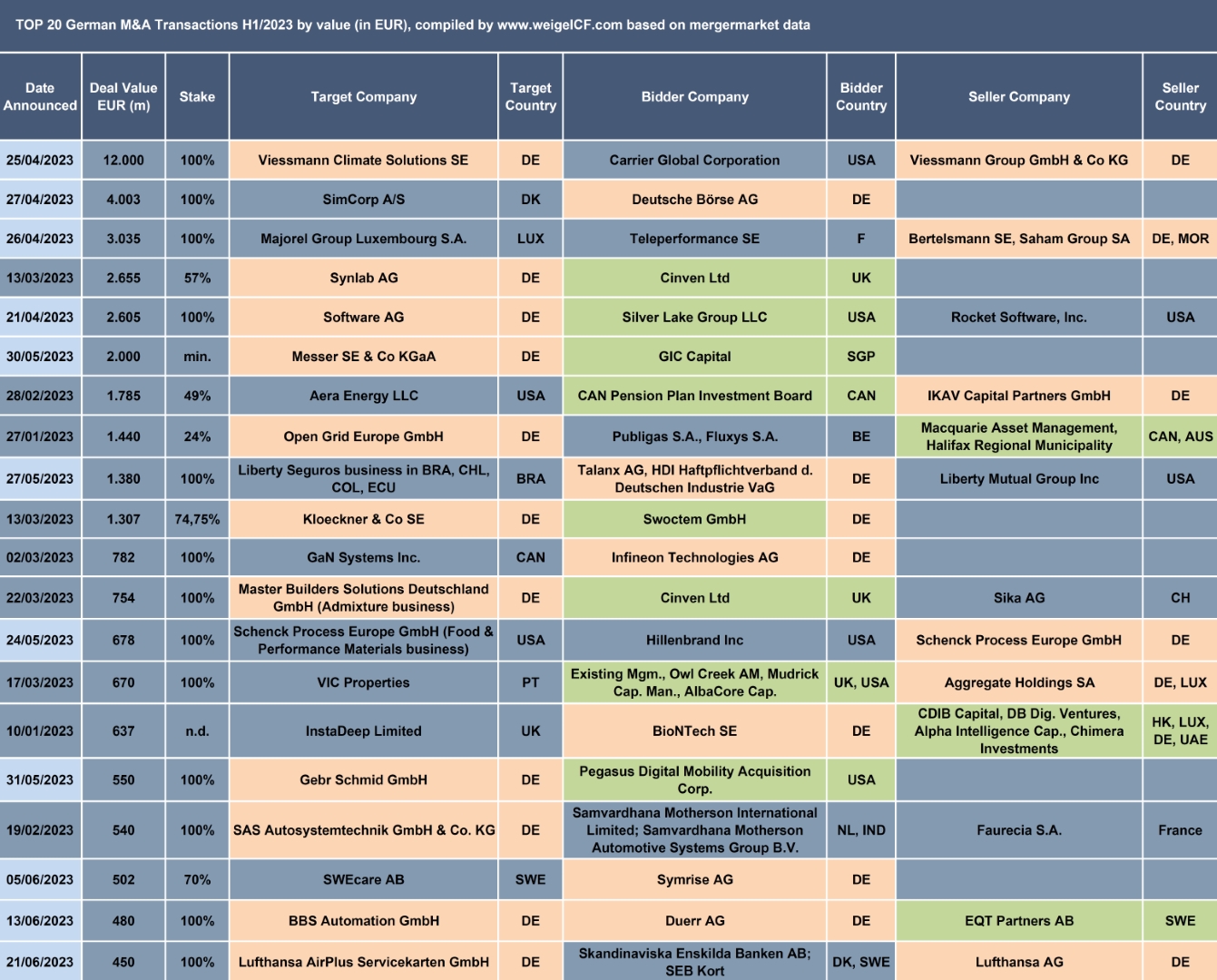

Tabelle 1 gibt einen Überblick über die größten M&A-Transaktionen mit deutscher Beteiligung in H1/2023. Die deutsche Beteiligung ist gelb unterlegt, um einen schnellen Überblick über Zielgesellschaften, Käufer und Verkäufer zu erhalten. Gleichzeitig sind Private-Equity-Investoren durch grüne Unterlegung kenntlich gemacht und zwischen Q1 und Q2 farblich unterschieden. 11 der 20 größten deutschen M&A-Deals waren Käufe in Deutschland, davon 8 mit Private Equity-Beteiligung, 6-mal als Käufer und 2-mal als Verkäufer. Insgesamt waren Finanzinvestoren bei 11 der Top 20 Deals als Käufer oder Verkäufer involviert, darunter kein Secondary PE Deal, d.h. ein Verkauf eines Unternehmens von einem PE-Investor an einen anderen PE-Investor.

Größte Deals mit Viessmann und Deutsche Börse

Der zweitgrößte M&A-Deal mit deutscher Beteiligung ist die €4 Mrd. Übernahmeofferte der Deutsche Börse AG an die Aktionäre der dänischen Finanzsoftware-Gesellschaft SimCorp A/S. Der drittgrößte Deal ist der 3 Mrd. EUR teure Verkauf der in Luxemburg angesiedelten Outsourced Services-Gesellschaft Majorel Group Luxembourg S.A. an den französischen Wettbewerber Teleperformance SE durch Bertelsmann SE und die marokkanische Saram Group SA. Die drei größten Deals waren also strategische Akquisitionen zwischen zwei Unternehmen. Die nächsten drei Deals betreffen deutsche Unternehmensverkäufe an internationale PE-Investoren mit einer klaren finanziellen Zielsetzung: der 2,7 Mrd. EUR teure Erwerb eines 57%-Pakets an der Synlab AG durch Cinven, die 2,6 Mrd. EUR teure Übernahme der börsennotierten Darmstädter Software AG durch Silver Lake und eine 2 Mrd. EUR teure Minderheitsbeteiligung an der Griesheimer Gasegesellschaft Messer SE & Co. KG, früher als Messer Griesheim bekannt, durch GIC Capital aus Singapur.

Der größte innerdeutsche (domestic) Deal schafft es mit einem Kaufpreis von 440 Mio. EUR (Deal Value 480 Mio.EUR) auf Rang 19, die Übernahme der BBS Automation GmbH durch die Dürr AG von EQT Private Equity aus Schweden, für den Käufer strategisch, für den Verkäufer der erfolgreiche Exit eines erfolgreichen Investment.

Zwischen der Deutsche Börse AG und der Dürr AG haben sich der MDAX-Wert Talanx AG Versicherungen mit einem 1,38 Mrd. EUR schweren Zukauf in Südamerika auf Rang 9, Infineon AG mit einem 780 Mio. EUR Zukauf in Kanada auf Rang 11 und der Covid-Impfstoffhersteller BioNTech SE mit einem 637 Mio. EUR Zukauf in Großbritannien auf Rang 15 in die Gruppe der fünf größten einheimischen strategischen Käufer eingereiht.

Große strategische Deals im einzelnen

Den vier strategischen Zukäufen deutscher Unternehmen im Ausland und einem im Inland standen vier strategische Übernahmen ausländischer Käufer in Deutschland gegenüber, allerdings mit wesentlich höherem Transaktionswert. Insgesamt entfallen unter den Top 20 Deals 9 Verkäufe deutscher Unternehmen an einen ausländischen Käufer mit insgesamt 23 Mrd EUR. Das entspricht bereits der Hälfte des gesamten Transaktionsvolumens in diesem Jahr.

Ein Deal (Nr. 16) war eine De-SPAC (Special Purpose Acquisition Company) bei der ein amerikanischer SPAC-Investor das Unternehmen Gebrüder Schmidt GmbH & Co. KG, einen Hersteller von Leiterplatten, übernommen hat. De-SPAC-Transaktionen stellen den umgekehrten Übernahmeprozess einer operativen Gesellschaft durch eine kapitalisierte Erwerbergesellschaft (in den USA auch als Blank Cheque Company bekannt) dar, die eher einen Finanzierungscharakter für die übernommene Gesellschaft hat als eine klassische Übernahme.

20 Deals machen 82% des Gesamtvolumens aus

Die „Top 20“ M&A-Deals stehen für knapp 82% des berichteten Deal Value. Insgesamt wurden jedoch nur in 11,6% der identifizierten M&A-Deals ein Deal Value bekanntgegeben. Die Dunkelziffer hinsichtlich des gesamten Transaktionsvolumens ist damit sehr hoch, wesentlich höher als beispielsweise in der Schweiz, wo über 28% der Transaktionswerte bekannt sind.

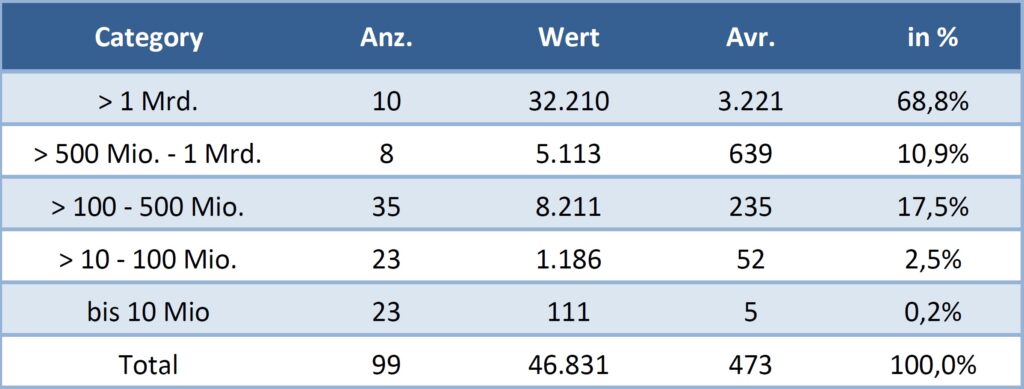

Tabelle 2 zeigt die Verteilung der Transaktionen mit Transaktionswerten nach Größenklassen. Die TOP 10 Deals mit einem Deal Value von jeweils über 1 Mrd. EUR machen kumuliert 32,2 Mrd. EUR aus und entsprechen 68,8% des gesamten Deal Value. Die TOP 18 Deals mit einem Deal Value von über 500 Mio. EUR machen 79,7% aus, die TOP 53 Deals mit einem Deal Value von über 100 Mio. EUR entsprechen 97,2%, während alle anderen 23 Deals mit einem Deal Value von bis zu 100 Mio. EUR lediglich 2,7% ausmachen. Insbesondere die Anzahl von Deals bis 100 Mio. EUR erscheint extrem niedrig und ist ein Hinweis, dass viele Deals ohne Deal Value in diese Kategorie fallen müssten.

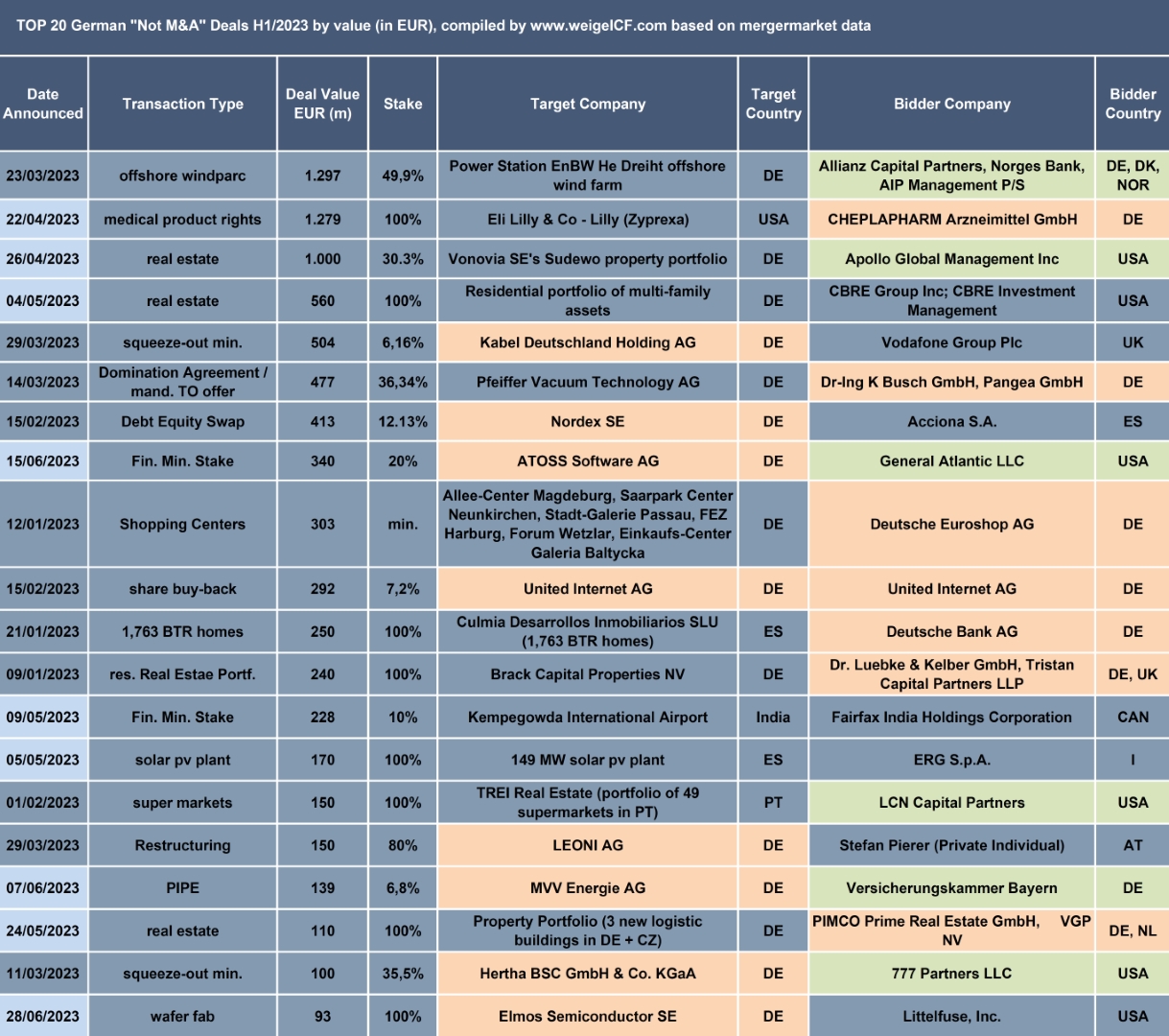

Warum ist das aggregierte Deal-Volumen von M&A-Datenbanken deutlich höher als unsere Zahlen? Diese Frage haben wir in früheren Analysen (insb. Auswertung M&A Markt 2021) im Detail behandelt, und wir beschränken uns hier auf eine kurze Antwort. Die verwendete M&A-Datenbank beinhaltet alle möglichen Unternehmenstransaktionen, die tatsächlich keine M&A-Transaktionen, also keine Veränderungen der Unternehmenskontrolle, darstellen. Dazu gehören insbesondere Finanzierungsrunden junger Wachstumsunternehmen mit hohem Kapitalbedarf, aber auch Finanzbeteiligungen, Beteiligungserhöhungen, Squeeze-outs, Restrukturierungen und Aktienrückkäufe oder spin-offs und andere Asset-Klassen. Wir haben insgesamt 95 Finanzierungsrunden deutscher Unternehmen gezählt, davon 81 (85% mit DV) mit bekanntgegebenen Finanzierungsvolumen in Höhe von insgesamt 2,4 Mrd. EUR Die Auswahl der M&A-Datenbank hat weitere 166 Finanzierungsrunden mit vermeintlich deutscher Beteiligung als Investoren ausgewiesen, davon 151 (91% mit DV) mit einem Deal Value von insgesamt 5,1 Mrd. EUR

Um dies zu veranschaulichen, sind in Tabelle 3 die „Top 20 Nicht-M&A-Deals“ mit deutscher Beteiligung aufgelistet, die einen kumulierten Deal Value von 8,1 Mrd. EUR ausmachen. Insgesamt haben wir 46 Deals als „Nicht-M&A-Deals“ ausgeschlossen, davon 32 Deals (70%) mit Deal Value und einem Gesamtwert von 8,4 Mrd. EUR

Unvollständige Daten – Dunkelziffer nimmt zu

Neben diesen 307 Transaktionen mit einem kumulierten Wert von 15,9 Mrd. EUR haben wir weitere 242 ausländische Transaktionen mit einem kumulierten Deal Value von 18,2 Mrd EUR ausgeschlossen, weil wir keinerlei Beteiligung deutscher Unternehmen oder Investoren erkennen konnten. Leider nimmt die Dunkelziffer der „schlechten“ oder unvollständigen Daten in den vergangenen Jahren deutlich zu, da im Zweifel Transaktionen mit nicht eindeutig identifizierbaren Investoren oder Verkäufern automatisch unter vielen oder gar allen Ländern und Regionen erfasst werden. Dies führt zu einer erheblichen Inflationierung der M&A-Statistiken, sowohl in Bezug auf die Anzahl der Transaktionen als auch des kumulierten Deal Value.

Der deutsche M&A-Markt (Deals in Deutschland) umfasst 277 cross-border Akquisitionen ausländischer Käufer mit einem kumulierten Wert von 27,2 Mrd. EUR aus 51 Deals mit bekannt gegebenem Transaktionswert, wobei eine ganze Reihe von Transaktionen add-ons lokaler deutscher Tochter- oder Beteiligungsgesellschaften umfasst. Dies entspricht 58% des Werts des deutschen M&A-Markts. Die meisten ausländischen Investoren (Käufer) stammen aus den USA mit 50 getätigten Käufen und einem Deal Value von 15,9 Mrd. EUR in 11 Deals, gefolgt von Großbritannien mit 25 Käufen und einem Deal Value von 3,4 Mrd. EUR aus 4 Deals sowie Frankreich mit 28 Zukäufen, den Niederlanden mit 26 Zukäufen und Schweden mit 20 Zukäufen, wobei der Großteil jeweils ohne Veröffentlichung eines Transaktionswerts erfolgte.

Der Inlandsmarkt für M&A (deutsche Zielgesellschaften und deutsche Käufer) ist zahlenmäßig mit 312 Deals zwar etwas größer, macht aber wertmäßig mit 2,3 Mrd. EUR nur 7,8% des Inlandsmarkts aus. Allerdings gab es auch nur 7 Transaktionen mit einem veröffentlichten Deal Value zwischen 3 Mio. EUR und 1,55 Mrd. EUR, wobei es sich bei der öffentlichen Übernahme des Stahlhändlers Klöckner & Co. durch eine Investmentgesellschaft handelt, die bereits 41,53% der Anteile gesichert hat. 4 der Top 6 Transaktionen mit Deal Value waren mit PE-Beteiligung auf der Buy-side (3) oder der Sell-side. Mit Ausnahme der Klöckner-Übernahme und dem Zukauf der Dürr AG haben sich deutsche Käufer, insbesondere Strategen, mit Akquisitionen in der Heimat zurückgehalten. Bei den 307 innerdeutschen Transaktionen ohne Deal Value dürfte es sich größtenteils um Transaktionen mit niedrigerem Deal Value handeln.

Aber auch im Ausland sieht die Bilanz deutscher Investoren nicht viel besser aus. Zwar standen 238 Zukäufen deutscher Investoren nur 42 Verkäufe gegenüber, und von den insgesamt 46 Deals mit bekanntem Transaktionswert entfallen 30 auf Zukäufe. Der Wert der berichteten 30 Zukäufe lag aber mit 10,35 Mrd. EUR nur knapp über dem Wert der 16 Verkäufe mit 10,1 Mrd. EUR. Daher kann man netto keine Auslandsinvestitionen deutscher Unternehmen feststellen. Natürlich dürfte der Wert der 208 Transaktionen ohne Deal Value deutlich höher liegen als der Wert der 26 Verkäufe ohne Transaktionswert. Es ist jedoch anzunehmen, dass es sich tendenziell um kleinere Transaktionen handelt, verglichen mit den veröffentlichten Transaktionen mit Deal Value.

Fazit und Ausblick

Die letzten Zinsanhebungen der amerikanischen und europäischen Zentralbanken hat verblüffenderweise nochmals zu einer signifikanten positiven Reaktion an den Aktienmärkten geführt, so dass diese wieder historische Höhen erklommen haben oder kurz davor stehen, trotz innerhalb historisch kürzester Zeit um 5% (EZB) bzw. 5,5% (FED) gestiegener Zinsen, nach wie vor sehr hoher Inflation, deutlich reduzierter Wachstumsaussichten der Unternehmen und einer erwarteten Wirtschaftskontraktion in Deutschland.

Das Zahlenmaterial für den deutschen Markt ist viel zu klein, um verlässliche Aussagen zu den Bewertungsmultiplikatoren zu machen, Publikation sprechen jedoch von deutlich niedrigeren Bewertungsparametern, deutlich gestiegene Zinsen und Beschränkungen für Akquisitionsfinanzierungen, und einem Rückgang des Anteils von Private-Equity-Transaktionen, mit Ausnahme von sog. Secondary PE-Transaktionen. Zumindest Letzteres wird durch unsere Analyse nicht gestützt und ergibt auch wenig Sinn. PE-Investoren verfügen nach wie vor über extrem hohe Kapitalbestände, die Anlageopportunitäten suchen, stehen andererseits aber noch nicht unter Verkaufsdruck. Am ehesten geben die hohen Bewertungsparameter an den Aktienmärkten Anlass zu Hoffnungen, dass diese Bewertungsparameter sich auch am privaten Unternehmensmarkt durchsetzen und sich in Q3 und Q4 die leichte Erholungstendenz von Q2 fortsetzen und verstärken wird. Externes Wachstum ist schließlich einfacher, stärker und schneller zu erzielen als organisches Wachstum, und beschleunigt die technologische und strategische Entwicklung der Unternehmen.

Autor/Autorin

Dr. Winfried Weigel

Dr. Winfried Weigel ist Partner des international tätigen Corporate Finance-/M&A- Beraters www.weigelCF.com mit Fokus auf Unternehmensnachfolgen und Private-Equity-Transaktionen sowie des Strategie- und Business-Development-Beraters www.cltcap.com mit Schwerpunkt auf erneuerbare Energien und umweltfreundlicher Technologien. Daneben ist Dr. Weigel als Experte in verschiedenen Gremien und als Dozent für strategische Unternehmenstransaktionen tätig. winfried.weigel@wweigel.com